.jpg)

2018年,招行遭遇“水逆”;2019年的钟声已经敲响了,站在新年的起点,对于招行来讲,机遇与挑战都在眼前。

刚刚过去的2018年,招商银行诸事不顺。

12月29日,中国银保监会网站公布了天津银保监局筹备组对招商银行天津分行的行政处罚决定书,由于流动资金贷款发放不审慎、未严格执行受托支付,严重违反审慎经营规则,改行被罚款人民币30万元。

这对刚刚“施法”破译时局的招商银行来说还真有一丝嘲讽的意味。

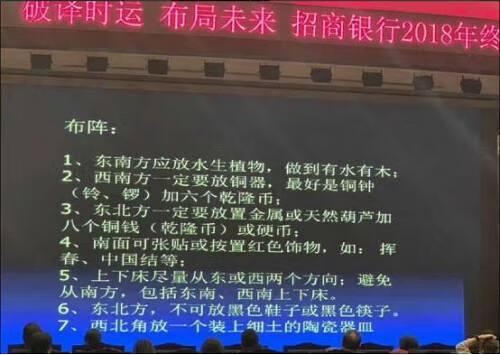

近期,一张“破译时运,布局未来 ——招商银行2018年终盛典”的宣传海报在网络上流传。定睛一看,原来是“布阵”法则,东南方放水生植物,做到有水有木;西南方放铜器,最好是铜钟;东北方不可放黑色鞋子或黑色筷子……

的确,就今年资本市场这行情,除了生无可恋不知道还能用什么词语来形容,请个风水大师卜算一下也在情理之中,就不知道大师是不是真的了解招商银行这一年来吃罚单、封公号、股价跌成狗的困境。

2018,招商银行流年不利

以时间为坐标轴,信托君带大伙捋一把今年招商银行渡过的“劫”。

2018年的银行业,金融监管风声鹤唳。5月,合并后的银保监会开出第一批针对银行业的罚单,招商银行不幸中招。

14条违法违规事实中,包括内控管理严重违反审慎经营规则;违规批量转让以个人为借款主体的不良贷款;同业投资业务违规接受第三方金融机构信用担保;为同业投资业务违规提供第三方金融机构信用担保;未将房地产企业贷款计入房地产开发贷款科目等。

既然违法了,罚款自然少不了。罚款6570万元,没收违法所得3.024万元,最终招商银行以单笔6573.024万元拿到了上半年银保监系统罚单“冠军”。

“冠军”头衔虽说不咋好看,但罚单事件并未对招商银行造成多大影响,相关负责人表示,“招商不是唯一一家,别家银行也有收到类似罚单,也没有对招商的股价造成影响,我们已经有了相应的整改措施”。

言下之意,小事一桩,不足挂齿。

进入下半年,一向被誉为移动互联网时代最会玩的招商银行,也遭遇公众号被封。

具体来看,这事有点逗。

小黑屋之后,一场更大的风波正在酝酿中!

12月19日,招商银行离奇大跌,当日跌幅达到4.08%,12月20日和12月21日继续下跌趋势,跌幅达3.21%和2.01%。一周跌去近10%,这在招商银行历史上极为罕见。

说到这里,吃瓜群众不禁怀疑招商银行这场风水会的目的,为自己转运?

调侃归调侃,作为银行板块的“定海神针”,招商银行大跌背后的原因众说纷坛。有媒体报道,银监部门对部分银行进行了窗口指导,要求“适度控制”利润增速,让2018全年的业绩增速“不要放太高”。另外有香港市场传闻称,招商银行内部已经定调,2019年营收要零增长、净利润增速降至个位数。

处于恐慌进行大量抛售是有可能的,但上述传言已被招商银行否认。而遵循价投规律,此次大跌或许反映了市场对招商银行的一些担忧。

2

“零售之王”遇追兵

“不做对公,今天没饭吃;不做零售,将来没饭吃”,自2004年招商银行高层带领全行进行第一次零售转型后,零售业务逐渐成为招商银行最大的利润来源渠道。

2018年3月,《亚洲银行家》主办的“2018国际零售金融服务卓越大奖”,招商银行斩获五个奖项,其中便包括“亚太区最佳零售银行”。

公开资料显示,2013年至2017 年,招商银行零售资产规模及零售客户数复合增长率分别为21.54%、22.32%,零售业务营业利润从 230.55亿元增长至484.18亿元,复合增长率20.38%,零售业务利润占整个条线比重则从 33.95%上升至53.48%。

纵观行业众生,招商银行是当之无愧的“零售之王”。

不过,随着各大银行统一加码零售业务,及招商银行零售边际效应递减,其优势已不如之前明显。2018年上半年,工行、建行个人金融业务对利润贡献已超过40%。而在招行所属的全国性股份制银行中也有一批后起之秀,虽然资历较浅、体量尚小,却正以“长江后浪推前浪”的气势迅速追赶。

其中,又属平安银行最具爆发力。

平安银行零售业务起步较晚,中间还曾出现业绩洼地。但自2015年起,零售业务攀升,其2015年至2017 年零售资产规模及零售客户数量复合增长率分别达31.6%、48.36%,高出招商银行10个百分点不止,2017年零售业务盈利占比狂飙至67.62%。

说到这里,不免让人想起招行 2017 年财报提到的一句话,“如果有一家银行能够颠覆招行,那一定是一个金融科技公司。”而从平安银行的业务结构、增长速度、科技实力看来,的确是一个强劲对手。

来到2018年上半年,这一趋势再度强化。报告期内,平安银行零售业务营业收入293.16亿元,同比增长34.7%,营业利润178.85亿元,同比增长26.08%,在全行利润中占比为45.05%,占比较上年同期提升9.75个百分点。

招商银行零售业务的先发优势和规模效应依然很强,但对利润贡献增速已经有下滑迹象,2018年上半年零售业务营业利润占比54.4%,较上年同期下降1.37%。不过,从客户数位、高端客户占比、零售存贷利差等因素考虑,招商银行的零售业务条线更具质量和质感,显示出成长的稳定性和确定性。

话又说回来,资本市场一向都重视预期盈利能力,从增速来看,平安银行这一波突飞猛进很容易让人误认为招商银行在原地踏步。

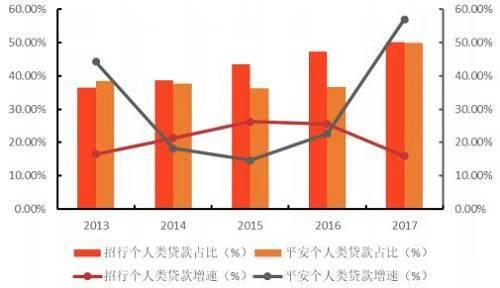

而零售业务下滑的背后,是招商银行零售贷款规模及增速放缓。

3路遇“险阻”,招商银行零售贷款增速放缓

受益于近年来房价日新月异及年轻人消费观念的改变,招行的零售贷款占比一直在稳步提高,2013 年以来零售贷款占比从 36.42%提升至2017 年 50.08%,零售贷款平均增长率为21.13%。

平安银行零售贷款占比从 2013 年的不足 40%,并经历 2014—2016 年三年在 36%左右徘徊之后,于2017 年大幅拔高至 49.82%。

相对稳健的招商银行而言,平安银行作为一个零售突破的转型者、追赶者,作风比较激进,零售贷款增速于2017年高达56.95%,付出的运营成本也不低,2018年上半年零售业务的成本收入比38.99%,不如招商银行(31.51%)会精细化经营。

若论气质,平安银行充满了初生牛犊不怕虎的活力,招商银行更像一个成熟有型的中年绅士,也面临着一些阻力,比如个人住房贷款业务。

零售贷款主要集中在个人住房贷款以及信用卡应收账款方面。

受制于政策调控,2017年开始房屋贷款需求已进入滞涨阶段,招商银行财报中房贷项目增速似乎解释了这一困境。2016年,招商银行零售贷款中房贷项目增长2288.7亿,增速达到惊人的68.57%;2017年顿时风光不再,个人房贷项目仅增长1050.82亿,增速下降至14%。

这个时候,招商银行急需寻找新的突破口来缓解压力,信用卡和消费信贷端无疑是现成的宣泄口。

屋漏偏逢连夜雨,2017年9月底开始,大额消费信贷进入楼市遭到严格管控,有股份行信用卡部门人士表示,“接到监管部门通知,要求借款人大额消费贷款必须提交发票等证明。如果客户不提交,可能会对以后办理业务造成影响”,招商银行作为业内提供消费信贷的大户,首当其冲。

于此同时,资管新规带来的影响逐渐显现。2018年上半年,招商银行理财产品销售额、理财产品余额(不含结构性存款)、受托理财收入统统录得负增长。

失之东隅,收之桑榆,虽然理财收入缩水,信用卡业务却大放异彩。上半年,招行的信用卡交易额同比增长41.23%,高达1.82万亿元,居于所有银行之首;信用卡业务收入达313亿元,同比增长23%。

“人”到中年,很容易被生活掐住脖子,如何尽快适应资管新规,如何在监管趋严、业务趋同的大背景下找到突破口,对于已经身居高位的招商银行来说,新的机遇与挑战都在眼前。

本文源自信托圈

更多精彩资讯,请来金融界网站(www.jrj.com.cn)

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请通知我们,一经查实,本站将立刻删除。