.jpg)

8月过后,锂电赛道的中期业绩已经全部出炉。

果不其然,上游赚的盆满钵满,电池厂的利润率又降了。

宁德时代的中报一公布,大众的目光主要聚焦在两点,一是增速,二是毛利率。

增速不用担心,在前两年超过300亿的资本支出支撑下,宁德今年产能大增,营收同比增速超134%。

虽然看上去很优秀,但考虑到上半年新能源车销量的同比增速是220%,宁德这个业绩也就只能说一般般,没有什么亮眼的地方。

同样符合预期的还有亿纬锂能,去年同期因控股的思摩尔国际在筹备上市,导致利润基数较低,因此上半年业绩增速超过300%。

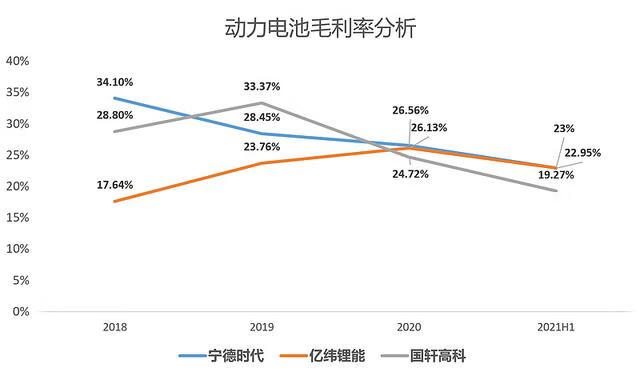

增速之外,最值得关注的地方还是毛利率。

上半年,宁德动力电池板块的毛利率是23%,比去年低了3个点,而18、19年的时候,电池的毛利率还在30%以上。

隔壁亿纬、国轩的情况也类似,电池业务毛利率在20%附近,且逐年走低。

关键是,这种趋势还在持续,下半年、明年的毛利率会更低。

动力电池成本中,材料成本占80%,人工、制造费用约20%。

原材料构成中,涉及大量的锂、镍、钴,以及铜、铝和石墨等最上游原料,分别对应动力电池的正极、负极、铜箔、电解液、铝壳盖板等材料。

其中,正极、电解液、铜箔这几个材料从二季度开始疯狂涨价。

而电池厂在进行成本核算的时候,遵循着存货“先进先出法”,因此上半年核算成本使用的数据,大部分是去年底和今年一季度的材料价格。

所以,理论上电池三、四季度的毛利率只会更低。

今年以来,锂电上游过得有多舒服,通过股价就看出来了,凡是能跟锂和四大材料沾点边的,基本都是新高。

中报出来后,很多公司的业绩依然超过市场预期。

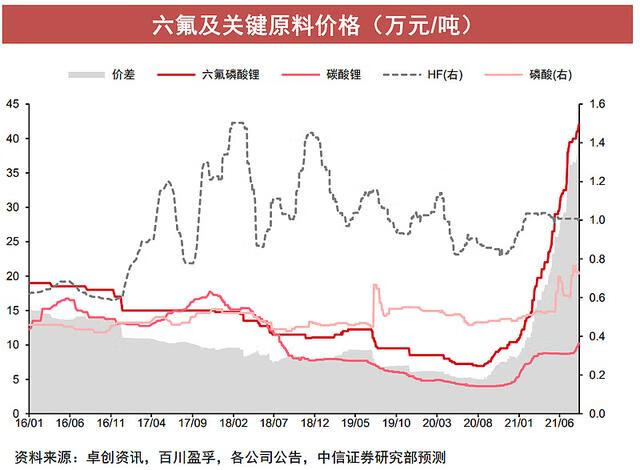

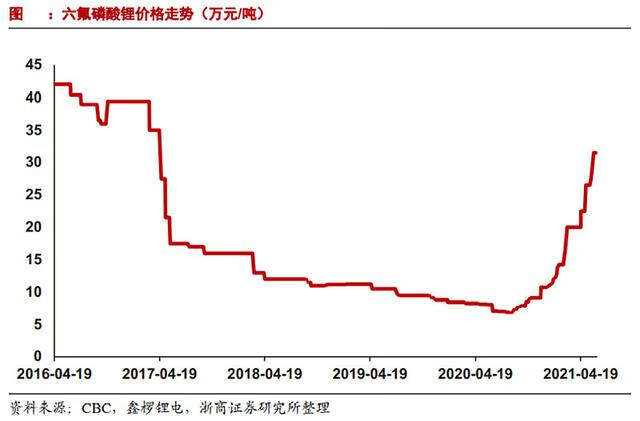

比较夸张的是电解液,核心溶质六氟磷酸锂的单价已经超过44万/吨,而一年前,六氟的均价才8万/吨。

六氟涨价最猛的时候是从二季度开始的,到现在大概4个月的时间翻了一倍。

会计核算上的成本确认会比现货价格滞后,所以涨价的负面影响会在下半年逐渐体现在电池企业的报表上。

宁德老板曾毓群5月份才放过狠话——“如果谁在我们这儿拼命乱涨价,我们会把他们排除在外”。

但现实是,宁德再牛逼也没办法控制原材料价格。

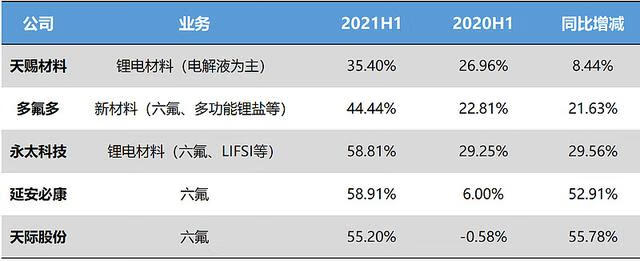

根据电解液公司披露的中报数据来看,相关业务毛利率都有了大幅提升。

电解液相关公司毛利率

天赐材料、多氟多、永太科技的业务中混杂多种材料,毛利率提升的幅度小一点。

但从延安必康、天际股份的六氟业务上看,就能发现这波涨价有多离谱了,从完全不赚钱到成为印钞机,只需要短短一年时间。

关键是,下半年释放的六氟新产能有限,仅有天赐和多氟多的2.5万吨,紧平衡状态会延续到明年,也就是后面还可能接着涨。

上游厂家涨价安逸了,电池厂可就不舒服了,六氟涨价引起电解液涨价,价格较年初上涨了一倍多,直接传导到电池端。

不过电池厂也没有坐以待毙,何以解涨价?唯有签长单!

宁德反正有钱,账上有700多亿货币资金,还要再定增582亿,上游不是喜欢涨价吗,那就提前打钱,签一个长期框架协议,把价格锁死。

之前,宁德跟永太科技签了一份超过5年的长单,内容是采购溶剂、溶质等产品,并预付了6亿元货款,光是这一笔钱就接近永太去年预收款项的12倍。

再往前,宁德还跟天赐材料签了协议,提前打过去6.75亿预付款,锁住了1.5万吨电解液。

宁德之后,比亚迪也是不遑多让,跟多氟多、天际股份提前预采购了1万吨六氟,涉及金额超过30亿元。

电解液之外,另一个涨价很猛的品类依然是锂。

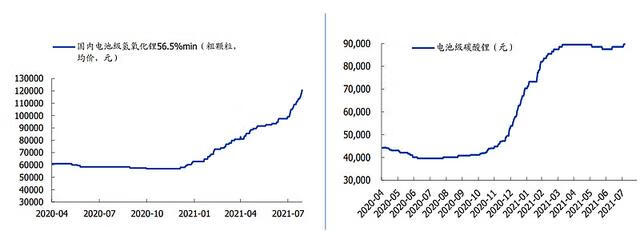

曾毓群5月份吐槽完碳酸锂涨价后,锂价反而像脱缰的野马一般,走势一路向北,进入三季度后,价格甚至一天一变。

2019年,国内电池级碳酸锂均价还在7万/吨,2020年大幅降至5万以下,随后受需求影响,今年上半年均价开始大幅提升。

到8月底,电池级碳酸锂的报价已经超过12万/吨,单周涨幅超17000元,每天都有千元级别的价格调整。

估计这会儿,曾老板心里已经开始飙脏话了。

不过这还没完,你要光是一两个品类涨就算了,现实却是几乎所有的品类都在涨。

铜价早在5月份就突破了历史新高,随后有所回落但依然在高位。

电解铝这边,国内企业受到限电限产的影响,供应不稳定,伦铝、沪铝价格也创下近十年新高。

铜铝价格居高不下,直接导致构成电池正负极的铝箔、铜箔价格一涨再涨,受影响的还有软包电池的铝塑膜。

不光铜、铝这种大宗金属,现在的情况是,一堆你只能在教科书上看到的金属元素,都在涨价,炒股成了炒元素周期表。

就动力电池而言,涉及的金属包括锂、镍、钴、锰、铜、铝等,一个涨价不可怕,个个都涨价就真的很难玩了。

上面这种情况,卖方研报上是不会明明白白告诉你的,他们只会把单个品类拆分出来,然后告诉你涨价其实影响不大。

某券商研报节选

比如,在吹锂矿企业的时候,研报上会说锂盐涨价传导到终端汽车后,车辆成本增加不会很多,所以锂价涨到30万元/吨也不是问题。

这不是搞笑么?

这边锂涨一点,那边铜箔、铝箔又涨一点,后面石墨再涨一点,把电池、整车价格弄上来了,还指望消费者当冤大头?

所以,君临也要再做一下风险提示,一旦新能源车环比销量出现连续下滑,相关公司成长性不及预期,市场杀估值的速度也是很快的。

材料持续涨价,背后的风险也在不断酝酿。

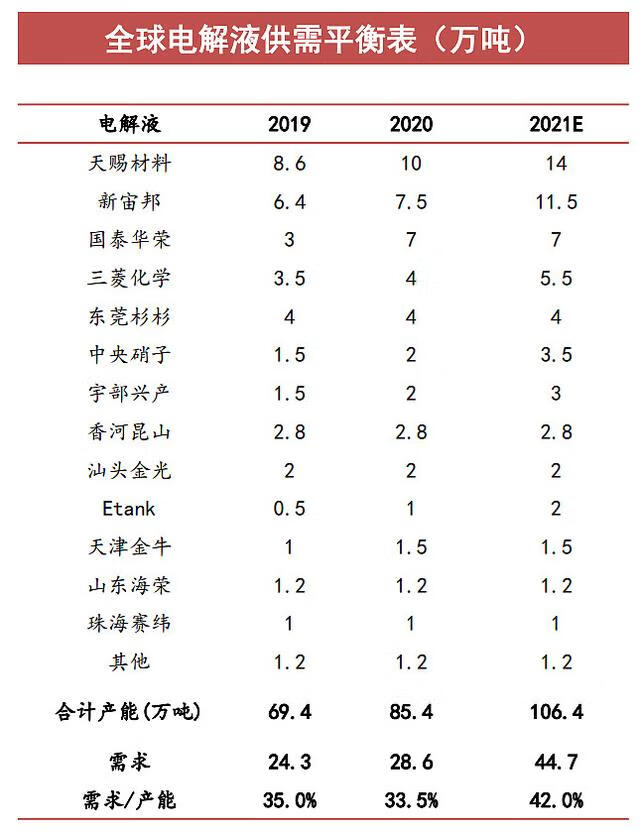

以最近很火的电解液为例,很多人知道六氟是电解液的核心溶质,也知道六氟在疯狂涨价,但不知道电解液多年来都是产能过剩状态。

到2021年底,国内电解液产能预计接近80万吨,而需求端,1Gwh电池对应700-1000吨电解液,按25年国内700Gwh的出货量预测,总需求也不会超过70万吨。

因此,单看电解液的话,国内产能完全不缺,常年开工率也不足40%。

今年的瓶颈主要出现在六氟上,解决了六氟的问题,电解液出货量就能蹭蹭往上涨。

因此下半年以来,扩产六氟的情绪开始高涨,天赐材料、多氟多、永太科技、天际股份等均宣布扩大产能,共计达18万吨(15万吨液体六氟磷酸锂折固为5万吨)。

2021.6-2021.7六氟磷酸锂扩建情况

这还只是6、7月份的计划,如果再算上8月的公告以及其他企业的扩建计划,六氟规划产能已超30万吨。

1吨六氟大约可以配制8吨电解液,2025按国内700Gwh、全球1300Gwh电池出货量来估计,最乐观的情况下,对六氟的需求也就在15万吨左右。

也就是说,六氟现在的扩产计划远远超过了2025年的全球需求。

同样的事情之前也发生过。

16年的时候六氟价格就突破过40万元,随着新增产能大幅释放,六氟价格开始暴跌,从42万/吨的高位一路下探至2020年7月的7万/吨以下。

所以,过去两年厂家不敢再扩产,导致了这一轮的价格暴涨。

那么这次暴力扩产,也一定会导致未来价格暴跌,再考虑到双氟(LiFSI)的替代、以及固态电池普及的可能性,本轮之后,六氟再也没有突破40万关口的机会了。

另一头,锂资源是刚需,短期没什么替代品,所以情况会好一些,后面可能突破15万、18万的单价,大概率会创下历史新高。

全球主要锂资源项目投产时间

锂价主要由供需的边际变化来决定,到明年1季度之前,需求大于供给,而这在之后,随着锂资源新增产能逐步投产放量,供给增长将超过需求。

所以,本轮锂价的高点应该会出现在明年初,随后开始回调。

鉴于股价拐点会早于产品价格,避险的时间点最好在年底之前。

现在电池厂、整车厂的最大目标,都是通过降本把新能源车的价格拉下来,加速渗透率。

销量排行榜上,除了特斯拉、比亚迪以外,其他品牌上榜的都是入门车型。

也就是说,每月环比增长的销量,以及上半年超过10%的渗透率,大部分都由入门的低价车型贡献。

这部分消费者对价格更加敏感,比如销量第一的宏光mini EV,指导价2.8万~3.8万,落地价可以压到5万以内,要是因为上游原因涨个几千块钱,对销量的影响肯定不小。

为啥特斯拉会频繁降价,又是大力跟国内厂商合作,又是上磷酸铁锂车型,目的还是想通过降价来提高产品竞争力。

上游材料不断涨价,下游车企又有降价需求,技术革新、不断降低成本曲线的压力就主要落在了电池厂肩上。

大方向上,铁锂出货增速超过三元,三元往高镍低钴方向发展,刀片、CTP、JTM等电池结构涌现,钠离子电池的开发和应用,也都是聚焦于降本这一目标。

但在大宗商品普涨行情下,电池成本上升的趋势难以扭转。

目前全球流动性拐点尚未到来,上游产能普遍紧张,材料价格短期内下降的可能性较小。

而连之前价格稳定的隔膜,最近都有了涨价趋势,其他材料供给紧张的格局预计将持续到 2022 年年中。

上游持续涨价,对整个产业链来说弊端很大。

补贴落幕后,新能源车的市场需求将纯粹靠产品力和价格来驱动。

在安全性、续航、低温性能等问题还没有得到完美解决前,很难说新能源车会成为大部分消费者的选择。

实际上,上游资源、中游材料和电池、下游整车,大家都是一荣俱荣一损俱损的关系。

涨价是很爽,但终端需求一旦萎靡,谁也别想过好日子。

好在大部分业内玩家都看得很明白,也都达成了基本共识,短期涨价没有持续性,维护产业链的繁荣稳定才是长远之计。

所以同样都是产能不够,芯片那边就有哄抬价格、趁火打劫的情况,锂电这边则是各种开峰会,共谋“保供”大计。

一方面是因为宁德、比亚迪的影响力,另一方面是大家都想着先把蛋糕做大,而不是某些芯片厂捞一票的心态。

对天赐、多氟多、天际这种涨价利好的企业来说,真要追求短期收益,那么不签长单才是正解,既然选择了长期合作,那一定是考虑到了未来。

无论是上面提到的锂资源、电解液,还是其他材料,按目前的扩产情况,涨价都是不可能长期持续的。

那么与其做一锤子买卖,不如通过合资建厂、交叉持股、签长单等形式,形成利益共同体,一起把锂电产业做大。

大趋势需要大格局,中国的锂电池产业一定会跟光伏一样,坐稳世界第一。

至于原因,咱们也不扯“3060”、碳中和、十四五规划这些顶层框架了,就聊产业本身。

在传统燃油车领域,我们跟发达国家有几十年的差距,完全超不过欧美日韩。

燃油车的核心技术上,发动机、底盘、变速箱这些我们基本追不上了。

而新能源车的核心,则是电池、电机、电控组成的“三电系统”,这块我们跟国外一同起步,目前已经做到了领先水平。

所以,汽车电动化、智能化,就意味着海外车企几十年的技术积累,和相对于国内企业的优势将基本不复存在。

此外,亿纬锂能董事长刘金城说过一个观点,君临也比较认同,那就是“锂电池产业上,中国可以卡住外国的脖子”。

美国虽然有特斯拉这张好牌,但此前对新能源车的发展缺乏重视,对产业的扶持上远远落后于中国、欧洲。

欧洲稍微好一点,多国已经官宣了燃油车停售时点,新能源车渗透率比我们还高,但作为电动车“心脏”的动力电池几乎全部进口于中日韩三国。

导致欧洲汽车零部件供应商协会会长Roberto Vavassori也发出警告:

“限制燃油车带来的欧洲电动车需求急剧增长,等于直接为中国供应商带来更多业务,欧洲不应该直接将主动权交给中国。”

拜登上台后,也开始推进在汽车电动化以及动力电池和原材料等领域的布局,宣布推出1740亿美元的电动汽车扶持计划。

由美国能源部、商务部、国防部、国务院组成的FCAB(美国先进电池联盟),发布了“国家锂电蓝图2021-2030”,这也代表了美国政府对锂电产业的长远规划。

这一次,我们似乎让欧美感受到了落后和受制于人。

中国目前拥有全世界最完善的锂电池产业链,也拥有全世界最大的市场。

电池厂这边不多说了,出货量领先,技术上之前依靠日韩,现在慢慢赶了上来,两边互有胜负。

四大材料上,国内龙头基本也都是世界龙头,产能和技术工艺领先很大。

这里要多提一下锂电设备,在其他产业链上,我们最容易落后国外的就是制造设备,因为这块需要多年的技术积累和know how经验。

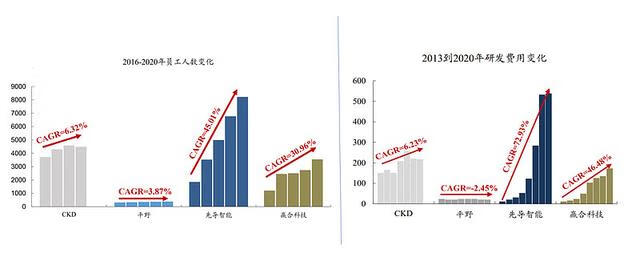

国内外锂电设备商员工人数、研发费用对比

但锂电设备环节,国内的龙头如先导智能、赢合科技等,无论从营收规模、还是产品性能上,都强于韩国PNT、日本CKD、平野等对手。

LG、SKI扩产的过程中,日韩设备商的产能瓶颈明显,导致国产设备商的渗透率不断走高。

所以,在动力电池环节,我们确实有实力卡住欧美的脖子。

今年是上游赚翻、电池厂抗压的一年,上游公司的股价都在不断创出新高的路上,电池厂除了宁德以外,其他公司的走势难言理想。

随着涨价趋势愈演愈烈,下半年电池厂的报表利润水平还将进一步被压缩。

之前持续火热的板块行情,或许会迎来一阵不短的横盘调整期。

行情发展到现在,新能源整车→电池厂→正极、负极、隔膜、电解液→上游资源,这条线上所有的公司基本都涨了一轮。

连搭边的稀土永磁、磷化工、氟化工,都出现集体性大涨,板块内部也很难再找到被低估的公司。

龙头宁德时代已经开始滞涨,其他公司的扩产公告出来后,股价反应也大不如之前,市场对锂电板块正在逐渐“脱敏”。

所以,当下再选择介入有点不合时宜,暂时规避风险后,等待合适的价格再上车会更好。

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请通知我们,一经查实,本站将立刻删除。