.jpg)

一个人晚上走路总是有影子的,但这影子不能太大,而太小实际上也不正常。

——中国人民银行参事盛松成

文 / 巴九灵

P2P全面清零、蚂蚁暂停上市、资管新规打破刚兑……它们看起来相互独立,实则都与一个名词有关——“影子银行”。

12月4日,银保监会发布《中国影子银行报告》,首次给出了影子银行的定义。简单理解就一句话,从事银行业务但不在监管之下的非银行机构都可以叫做影子银行,即在阴影下运行的银行。

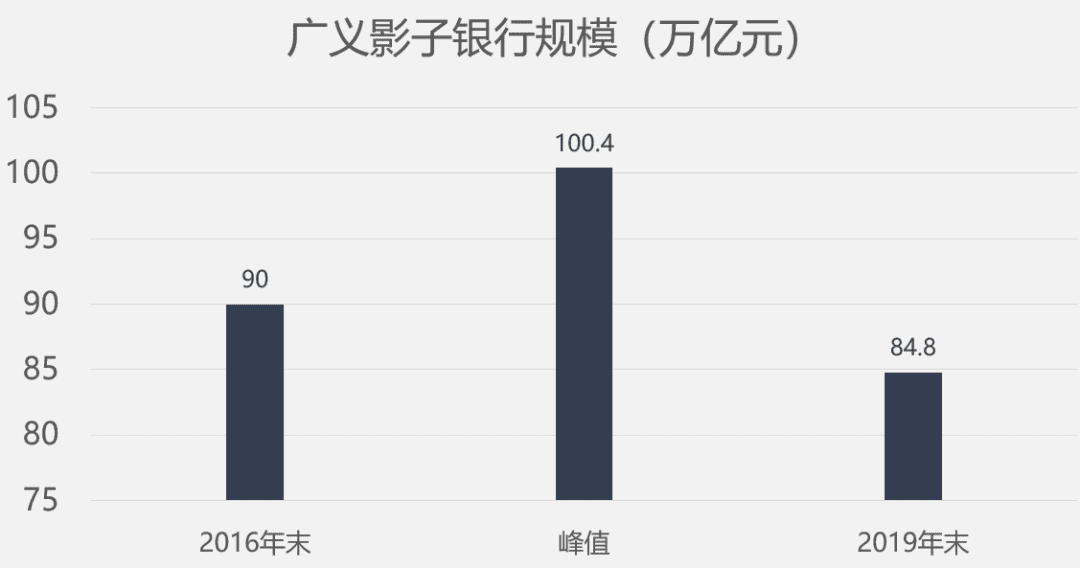

2019年广义上的影子银行规模为84.8万亿元,占当年GDP的86%,可以说影子银行几乎无处不在。

要理解影子银行,需要先从银行说起。

01、银行为什么需要监管

银行的业务,用一句话来说就是钱生钱。

之所以能钱生钱,是因为银行左手吸取低利率的短期存款,右手将其用于发放具有一定风险的长期贷款。存款的利息较低,贷款的利息较高,一进一出之间,银行赚取了存贷款利差。

但这样的业务模式存在天然的问题:流动性风险、信用风险。

银行吸收大量的短期存款,去支撑长期的放贷,存款与贷款的到期时间不同。如果银行的贷款一时没收回来,手里的钱无法满足储户的取款要求,就会导致储户心理恐慌,纷纷前去取款,出现银行挤兑。

另一方面,银行的贷款发给千千万万个企业,假如企业经营不善,大量贷款违约,银行的钱收不回来,资不抵债,同样会影响到居民的存款。

也就是说,银行业具有很大的外部性,一家银行出问题,受影响的不是那一家银行,是一大片。

因此,为了防范风险,银行业受到了严格监管:

◎ 产能过剩行业、房地产业、地方政府融资平台的贷款受限制;

◎ 存款不能都拿去放贷,需要留一部分准备金满足储户取现;2015年以前,银行的贷款余额与存款余额比例不得超过75%(后来改为监测其他指标);

◎ 此外,还有诸如资本充足率、不良率、拨备覆盖率等各类指标考核,如资本充足率指标要求银行自有的资本金不得低于贷款的一定比例。这样一来,当贷款出现问题时,银行能先以自有资本承担损失,而不会波及到储户的存款,相当于在坏账和居民存款之间加了一层缓冲垫。

总结一下,银行的业务是:作为金融中介,进钱,出钱,赚取利差。

因为业务存在风险且具有外部性,所以需要严格监管。

02、影子银行从何而来

因为监管,银行的扩张能力受到限制、运营成本提高,因此银行有动力绕过监管开展业务。

举个例子:有一家房企来借钱,银行觉得房企的贷款风险不大利润又高,于是银行左手向居民发行理财产品募集资金,右手买入信托计划,信托拿到钱再借给企业。

为了说服居民购买理财产品,银行打包票说一定不会赔钱,该多少收益率就是多少收益率,达不到我自己贴钱,这就是理财产品“刚性兑付”。

对银行来说,名义上是进行了一笔购买信托业务,不算贷款,所以就不受考核指标的影响,能愉快地赚钱。

而信托公司在这个过程中就扮演了影子银行的角色,干了银行放贷的活,却不受资本充足率、不良率等指标的考核。

银行、信托合作模式下的影子银行

券商、基金、保险公司知道银行钱生钱的游戏很赚钱,开始有样学样,发行资产管理产品,募集资金借给有资金需求的企业从中赚取利差,也是影子银行。

为了说服居民购买,资管产品也需要刚性兑付。机构们将产品的盈亏统一分配,削峰填谷。但风险并没有得到化解,只是被分散转移到整个资金池中,潜在的影响范围反而更大。

此外,P2P平台利用高息吸纳投资者的资金用于放贷,也是影子银行;

而花呗、借呗的资产证券化产品,一边从其他市场机构获取资金,一边给有需要的人放贷,同样是影子银行。

最终,按《中国影子银行报告》的定义,广义上的影子银行包括:

银行同业特定目的载体投资、委托贷款、资金信托、信托贷款、银行理财、非股票公募基金、证券业资管、保险资管、资产证券化、非股权私募基金、网络借贷P2P机构、融资租赁公司、小额贷款公司提供的贷款,商业保理公司保理、融资担保公司在保业务、非持牌机构发放的消费贷款、地方交易所提供的债权融资计划和结构化融资产品。

既然影子银行做的是类似银行的业务,那么有类似银行的流动性风险、信用风险也很正常。

然而,因为严格监管,当银行有了一笔坏账,可以用拨备、自有资本金去覆盖;银行出现流动性危机时,有央行来兜底提供流动性支持。

与银行不同的是,影子银行此前一直野蛮生长,因此也自生自灭。

在P2P行业,许多平台因为投资项目违约出现信用风险而暴雷,钱宝网的倒下则是因为大批用户集中取现用于摇号支付南京奥南新房的八成首付,出现流动性风险。

总结一下,影子银行做的业务像银行,进钱、出钱,赚取利差。有银行的风险,但又不具备银行的风险管理能力,所以出问题的往往也是它们。

03、后影子银行时代

影子银行的发展一方面是逃避监管(监管不到位),一方面也跟资金需求有关。

由于抵押物缺乏、信用不足,小微企业无法从银行获取融资,影子银行转而成了必要补充。

因此,《中国影子银行报告》形容影子银行“管理好了是天使,管理不好是魔鬼”,重点在于管理。

报告中展示了管理结果:

自2017年初集中整治以来,我国的影子银行规模从历史高位大幅下降。截至2019年末,广义影子规模降至84.80万亿元,较2017年初100.4万亿元的历史峰值缩减近16万亿元。影子银行占GDP的比例从2016年底的123%下降至2019年底的86%,降幅达37个百分点。

影子银行规模是降了,可市场上客观存在的融资需求如何得到满足呢?

一部分需求回归银行,一部分需求则要靠直接融资来满足。直接融资就是不通过银行等金融中介,企业在资本市场直接进行融资,最典型的就是企业到交易所发行债券和股票。

科创板推出,新《证券法》修订,注册制实施,资本市场在改革中不断进步,逐渐扮演越来越重要的角色。

对普通人来说,在过去的影子银行时代下,风险更多地是由中介机构处理和承担,普通投资者闭着眼睛挑收益率高的产品买就行。

随着资管新规的实施,打破刚性兑付,理财产品回归“受人之托,代客理财”的本质。或许在不久的将来,我们每一个人都要做好自担风险、自负盈亏的准备。

作者 | 拾月 | 当值编辑 | 麻酱

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请通知我们,一经查实,本站将立刻删除。