.jpg)

小狗反复强调一句话,“我们买保险,挑的是保险产品,而不是保险公司”

可是江湖险恶,你看那些线下代理人,卖着价格贵几万的保险,还挂着侠义道的招牌。

他们说:小公司没有实力,赔付没保障,而我们是大品牌,服务好,理赔快......blabla...

这时的你又懵了,求助无门心茫然。也罢!写了个长文,一次性解决大家的困惑。

一,所谓的「小公司」到底有多小?

江湖上保险公司林立,但是它远比你想象的要少。

现在大陆有多少保险公司呢?

根据银保监会官网公布的信息,截至2018年12月,在大陆经营的保险公司,保险集团控股公司12家,人身险公司96家,财产险公司89家。

但是以大家熟知的「中国平安」为例,它分为:平安人寿、平安健康险、平安养老和平安财险四家子公司。这四家公司各持有一块牌照,也就是说,仅平安一家就持有4块牌照。

所以呢,真实数字要比直接加和少一些,在120家左右。

而香港,一丁点大的地方,就有一百五六十家保险公司,

相较之下,大陆可以说是人丁稀落,少得可怜了。

量少的结果,是这些保险公司的质量真的很高。

我仿佛看到了你的满脸狐疑,真的吗?

在这些保险公司中,简单可以分为三大流派:

- 1)品牌公司

如中国人寿、中国平安、太平洋、新华、泰康等。

这些大公司大多发源于上世纪末,股东实力较强、注册资金大,同时广告宣传投入较多、知名度高。

这些,也正是许多老百姓和保险代理人口中的「大公司」。

- 2)合资公司

比如瑞泰人寿、中英人寿、工银安盛、中信保诚等等

我们试举几例:

中英人寿:中粮集团和英国英杰华保险集团的合资,后者诞生于1696年,是英国最大的保险公司。

工银安盛:中国工商银行、中国五矿集团和法国安盛的合资,后者是全球最大的保险集团。

瑞泰人寿:中国国电集团和英国耆卫保险集团的合资,后者成立于南非,业务遍布全球43个国家和地区。

这些保险公司,外有一流的国际保险公司做外援,内有大央企、大银行站台,才是真正的王者。

只是因为行事比较低调,不太重视广告和营销,导致知名度不高,但经营策略稳健,更注重长期稳定发展,做到了真正的低调奢华有内涵。

- 3)新兴公司

常听说的比如百年人寿、信美相互、华贵人寿等等

我们也试举几例:

众安保险:三大股东分别是阿里、腾讯、平安

信美相互:大股东是阿里

百年人寿:大股东是万达

华贵人寿:大股东是茅台

这些新兴公司出生晚,刚拿到牌照,市场就被巨头们瓜分完了。为了抢占份额,往往会低利润经营,注重市场规模发展,产品的价格一般会比较便宜。

但是实力一点都不差,背后都是国内知名大企业,大股东中最差的也是地方政府的「亲儿子」。

有些线下代理人开口就是保险公司分大小,那我可就纳闷了:

你来告诉我哪家算小公司?

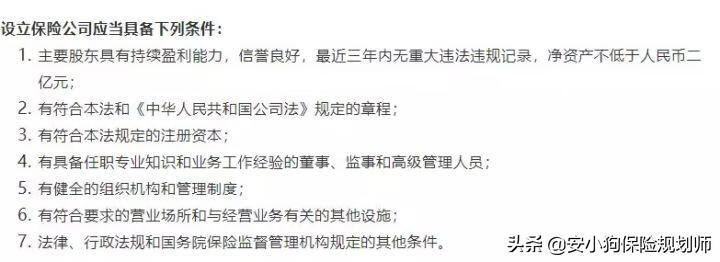

在大陆卖保险是要牌照的。而想拿到牌照非常难。

上图是保险法第68条的规定。第一条就写明了,要求股东是必须干干净净的,而且净资产不得低于2个亿。

而在真实情况下,没有20亿以上真金白银是很难办成这事的。而且即便是有这钱,也得有足够的背景,不然就得排队,据说在保监会排队等批牌照的公司都超过了200家。

然后呢?2016年批了12家,2017年批了6家,你们猜18年批了几家?

Only 1家,就是京东合资入股的安联(中国)财险。

你就说严不严?你就说难不难?

所以说,保险是大佬们的游戏,是大佬们斗技的舞台,真不是随随便便阿猫阿狗就开得了保险公司的。

从严格意义上来说,保险公司只有相对的大小,所有的保险公司都是非常大的公司。

二,当我们在选择保险公司时,到底在挑什么?

——我们XX保险已经有30年历史了,是世界500强的企业,已经「大而不能倒」了。买我们家的保险,安全放心。

线下代理人说得天花乱坠。

这些重要吗?重要,对保险公司自己重要。

但这些跟我们老百姓隔了十万八千里,总结起来就是一句话:关我P事。

小狗总结了下,真正对咱们老百姓重要的是一共四方面:

- 0、安全

- 1、理赔

- 2、条款

- 3、服务

安全的问题先不说,在第三部分我会详细介绍每张保单背后的大家伙——保险公司的监管机制。

只丢个结论在这里,

所有保单的安全性都是一样的,只要五星红旗不倒,你的保单指定能赔。

大公司大而不能倒,小公司小而不会倒。同在银保监会的监管机制底下,没倒闭的可能。

大家都很安全,所以小狗把安全性放在了第0位。

1、理赔

理赔是大家最关心的一个环节了,很多人总是会担心在小保险公司买了不赔。

这种担心,从逻辑上就有问题,

因为公司大,本不需要理赔的,保险公司都愿意赔?

因为公司小,本应该要理赔的,保险公司就会故意不赔?

好像不是这样的吧。

但凡是保险公司,理赔都有个原则,叫不惜赔、不滥赔。

如果风险明确,符合理赔条款无异议,那么保险公司完全没必要为了一份保单而丢掉自己的名声,要知道,理赔才是保险公司的口碑源泉。

同样,如果风险不明确,理赔条款界定不明显,这种情况就算是大保险公司,也是会产生争议的。

说得粗俗一点:保险公司从注册到运营,成本这么高,犯得着为几十万的一份保单斤斤计较?

小狗给大家看下部分保险公司的19年上半年的理赔数据:

大家可以发现,各家保险公司的理赔率都能达到97%以上,并不存在明显的差异。

97%的理赔率并不是说保险公司从100张保单里随便抽出来三张说,这三张咱们不赔了。

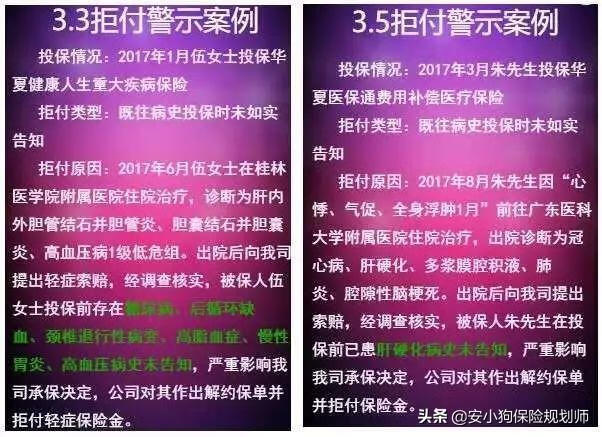

每一张不赔的保单保险公司都有理有据:

咱们买的保险,就是和保险公司签订的一份合同,关于保障内容、理赔约定,从签订的那一刻起,就以法律合同的方式确定下来了。符合条款,保险公司不敢不赔,不符合条款,亲戚是保险公司董事也没用。

就是一句话,该赔一定会赔,不该赔一定不赔。

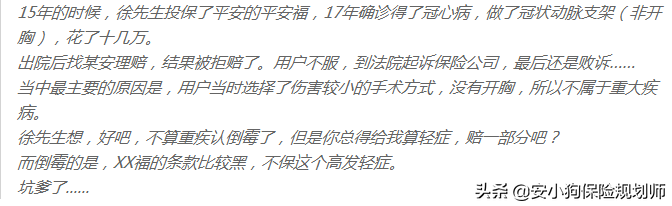

2、条款

这时候线下代理人说了,

小公司的合同条款有坑,而我们大公司比较重视品牌、讲究诚信。

这句话乍听起来挺有道理的,但是呢.......

无妨,我们先来看一个案例:

拿这些事情跟线下代理人讲,

线下代理人便涨红了脸,额上的青筋条条绽出,争辩道,

——大保险公司的条款,怎么能算是坑呢?

活脱脱一个现代版孔乙己。

咱虽不能一棍子打死说,大保险公司一定比小保险公司坑多。

但是从常理上判断,小保险公司合同里的坑要相对少。

由于所有产品的合同条款都是公开的,任何一个人都能轻易找到、看到,这其中肯定也是包括保险公司的竞争对手。

小公司本来就跟大公司竞争时处于下风,如果敢从条款上面动手脚,那真叫作死。

经验丰富的大公司一旦发现了,本来自家的销售人员就多,一人一句坏话就能让小公司声名扫地,再请几个自媒体宣传一下,那么这家小公司就很难咸鱼翻身了。

可是还是总有人会担心:

合同是保险公司编写的,万一把条款写个模棱两可,搞个文字游戏,到时候拒赔怎么办?

正是由于保险合同是保险公司编写的,所以遇到模棱两可的情况,从法律上讲是偏向你的。

但是小狗见到最多的情况是,自己粗心没看条款,或者是没理解条款里的意思,然后需要理赔的时候,保险公司就理直气壮地说:你看看这里白纸黑字写的清清楚楚,是你没看。这时候法律就没办法帮你了。

那有人就要说了,咱们老百姓对看保险合同又不在行,一辈子看不了几次,哪里知道坑在哪里啊?

没办法,这时候就需要的是有良知的专业人士为你排坑了。

有问题,就来撩小狗吧。

3、服务

这时候,大保险公司说了,我们经历了XX年的积淀,在全国XXX都有销售点,我们的服务是小公司万万比不上的。

这可真是太厉害了,连「服务」这么抽象的词都整出来了。

好,我们就来搞搞清楚:什么叫服务?

对你热情的,那不叫服务。

给你送礼物,也不叫服务。

给你保费回扣的,那就更不叫服务了。

服务好可不是红口白牙,自己说好就算好的。

我们起码要有一个客观可量化的标准。

我挑了两个标准,可以参考一下:一个是投诉的比例,一个是理赔速度。

小狗认为这两条能比较客观的反映一家保险公司服务的好坏。

先看投诉的比例,能找到指标有三个:亿元保费投诉量、万张保单投诉量、万人次投诉量。

这三个指标差不多,我们挑里边的亿元保费投诉量,也就是每一亿元保费,发生的投诉案件数。这数值越低越好。

数据来自保监会

图里用红色把几家大公司都圈出来了。

大家可以看出,不会因为是大保险公司,投诉比例就会明显下降。

也就是说,大公司虽然网点更多、人员更多,交易的纠纷,并不比小公司更少。

接下来说理赔速度,

线下代理人经常会黑小保险公司理赔慢,说自己家的保险即刻出险,确诊即赔。

然后夸张地说,在疾病面前,多块一秒钟就是生命的一线生机。

过分了.....小狗找到了2018年北京的数据:

所谓的大公司出险更快,就是个伪命题,大家会发现理赔时间上并不存在明显差异。

而且理赔速度本身并没有那么意义重大,现在不少医院在得知患者有保险的情况下,能够做到先手术再付款,大家不必太担心理赔快慢的问题,该赔的钱迟早是你的。

综合前面来看,大小保险公司之间理赔无差距,条款无高低,服务无优劣。

还有安全一项没详谈,接下来小狗要告诉你:

一张保单的安全,跟保险公司大小无关。

三,为了你的保单,你知道银保监会多么努力吗?

可能有人还记得这事儿,17年王石和宝能系的股权之争,差点就让万科易主了。

而宝能系的排头兵就是家保险公司——前海人寿。

保险公司的现金流好,能够源源不断地输血。

所以大佬们才会盯上保险公司啊,

这都不是块肥肉了,这tm是个造血干细胞啊。

资本们真的会乱搞事情,

所以,每当资本们说「我有一个大胆的想法」的时候,

需要有人站出来说:「我国有一套完整的保险法」。

而这个人就是银保监会。

银保监会对保险公司的监管,是360°无死角的。

保险公司成立之难,我们在第一部分已经略谈过一二。我们主要聊聊运营和破产,保险公司接受的监管。

保险公司在运营时,接受的监管是三方面的:

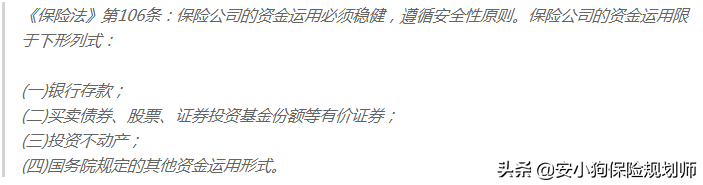

- 1、保险资金运用监管

保险公司拿到我们的保费后,是不是可以为所欲为了?

当然不是。保险资金的运用,也是要受到严格监管的。一般以固定收益类为主,股权等非固定收益为辅,如图所示:

所以,像某些共享单车拿用户的押金不知道干什么的情况,在保险行业是万万不会出现的。

- 2、偿付能力监管

中国第二代偿付能力(人称「偿二代」)监管制度于2016年1月正式实施,这套标准不仅与国际接轨,而且关键指标更是超越了欧美现行的标准。

按照「偿二代」的要求,保险公司在季末和年末都要建立详尽的数学模型,提交压力测试报告,确保自己有能力在99.5%的概率下无论发生什么事件都不会倒闭。

简单理解,监管要求每家保险公司能硬刚200年一遇的大灾难。(汶川地震这种是30-50年一遇)

偿付能力大于100%是最低要求,如果到不了保监会就会对保险公司做出种种限制了:暂停开设新的分支机构、暂停发行新保单、暂停销售占用资本金过大的产品等等。

- 3、再保险机制

你买一份保险,背后不只一家保险公司在保护。

还有很多「再保险公司」,也就是为保险公司提供保险的公司

保险公司在推产品的时候,会在全球范围之内,找一家或者几家再保险公司,约定好:

我把一部分保险费用让给你们;如果出险了,你们也要帮着我一起赔。

然后再保险公司也许还会再找几家公司,再再保险,再再再保险。

这样一层层的,把风险和压力分散到全世界。

这个机制,确实能起到很大作用——尤其是发生像天津港爆炸、911这种巨大灾难时。

曾有研报分析说中国有60%以上的保费最终分保到了全世界。

一家保险公司赔不起,还有全世界人民帮你兜底......

可是,如果真的出现极端情况,保险公司破产了怎么办?

你想象的难道是几个董事坐张桌子前商量:

——咱们干不下去了,撤吧。

浓浓的城乡结合部气息......

说撤就能撤。这一点银保监会也是万万不会答应的。

首先,第一部分咱就说了,保险牌照是个稀缺品,无数大佬都趋之若鹜。

所以假如任何一家保险公司说感觉要撑不住了,一定会有数不尽的土豪扑上来,哭着求着要接盘。

如果保险公司经营惨淡到令人发指,没有人愿意出资呢?

也不用急,还有个叫做「保险保障基金」的东西,

「保险保障基金」目前拥有资产一千二百亿人民币,每当有保险公司真的要经营不下去要完蛋了,「保险保障基金」就会出手救一把,让面临破产的保险公司重获新生,然后功成身退,深藏功与名。

「保险保障基金」自2008年成立至今,一共出手过三次,第一次是帮了新华保险,第二次是帮了中华保险。

后来的事情,新华保险上市,成为「品牌公司」之一,而中华保险,目前是偿付能力最高的保险公司之一。

最近一次出手是今年,安邦保险被接管,「保险保障基金」又拉了一把。

大家看,连新华保险、安邦保险(注册资本最大)这样的大公司都曾差点倒闭,有什么可迷信大公司「大而不能倒」呢?

孩子再牛逼没用,最关键的,得有银保监会这种兜底的好妈。

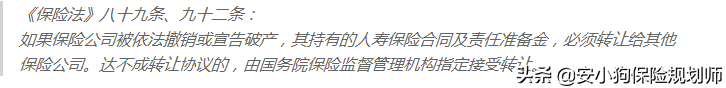

即便如此,还是有保险公司挺不下去了怎么办?

如果保险公司真破产倒闭了,保单会转移到其他保险公司。

也没问题,换了一家公司而已,必须还会赔。

保费有资金运用监管,赔付有偿付能力监管。

外有再保障制度对接全球金融,内有保险保障基金为国护盘。

你说安不安全!稳不稳!

所以,无论是大公司还是小公司,在同样的监管条件和法律保障的条件下,破产的可能性都是一样的。

五星红旗不倒,咱们的保单就有保障。

咱们买保险时,保险公司是面子,保险产品才是里子。

某些保险公司搞人海战术,或是找明星代言,

彷佛把自己整的很牛逼的。

但你想想这些费用是不是得从你保费里出,关键是这些费用不是还一点半点,每年贵几千,二三十年贵将近十万块。

好嘛,买个保险,顺道养了家保险公司。

你就说坑不坑?

咱买保险买的是保障,产品才是硬道理。

别整那些虚的。

保险信息不对称非常严重,十买九坑,买保险前多咨询下专业人士吧!

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请通知我们,一经查实,本站将立刻删除。