.jpg)

(报告出品方/作者:安信证券,诸海滨)

1. 化妆品市场总览:全球市场受疫情冲击,亚太占全球比例升至 43%

自新冠疫情在 2020 年蔓延,全球化妆品市场在疫情冲击下遭受近五年首次下滑,然而亚太 地区受冲击较小。尤其是在中国消费者消费诉求升级迭代、多元化、精细化的背景下,加之 政策的引导及渠道的变迁的影响,中国化妆品行业仍保持了上涨态势。

1.1. 亚太地区市场重要性凸显,占全球份额提升至 43%

全球化妆品市场受 2020 年疫情冲击,市场规模出现下降。北美、西欧地区的市场份额有所 下降,但亚太地区市场占全球份额比例上升至 43%。

1.2. 中国化妆品市场逆势上涨,政策逐步完善

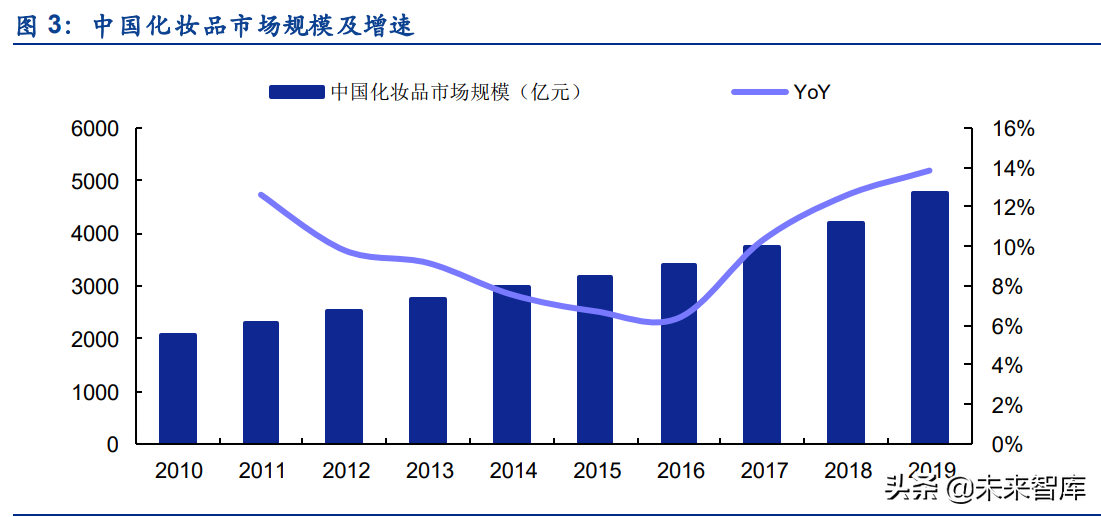

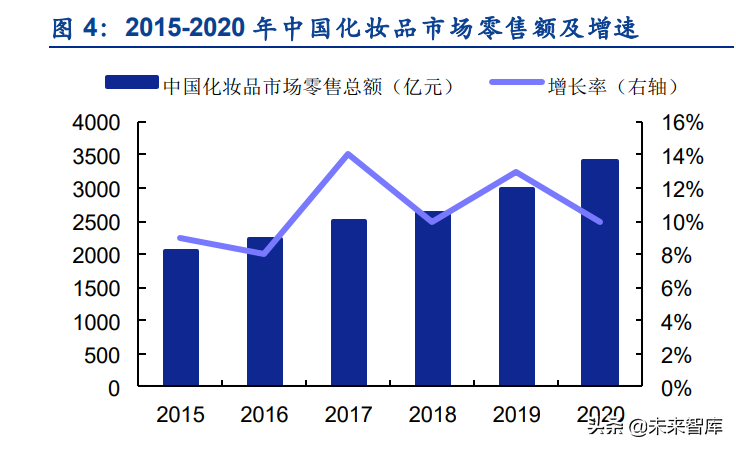

Euromonitor 数据显示,2019 年我国化妆品市场规模达 4777.2 亿元,2014-2019 年复合增 速以 9.9% 领跑全球,且精华、彩妆等细分市场增速显著,行业高度景气。中国化妆品市场 目前仍以线下渠道销售为主,但线上渠道的销售占比逐年稳步提升,预计 2023 年将占四成。

1.2.1. 化妆品行业在政策引导下向规范化、标准化发展

自 2019 年至今,国家出台多条化妆品行业监管政策,以推进我国化妆品行业向规范化、标 准化方向发展,各地方政府更是因地制宜的制定当地化妆品产业发展计划。

代工企业有望借功效宣称规范要求收严的东风,进行功效论证进而延伸产业链价值。国家药 监局关于发布《化妆品功效宣称评价规范》的公告称,化妆品注册人、备案人申请特殊化妆 品注册或者进行普通化妆品备案的,应当依据《规范》的要求对化妆品的功效宣称进行评价, 并在国家药监局指定的专门网站上传产品功效宣称依据的摘要且对提交的功效宣称依据的 摘要的科学性、真实性、可靠性和可追溯性负责。并要求化妆品功效宣称评价通过文献资料 调研、研究数据分析或者化妆品功效宣称评价试验等手段,对化妆品在正常使用条件下的功 效宣称内容进行科学测试和合理评价,并作出相应评价结论。

①能够通过视觉、嗅觉等感官直接识别的(如清洁、卸妆、美容修饰、芳香、爽身、染发、 烫发、发色护理、脱毛、除臭和辅助剃须剃毛等),或者通过简单物理遮盖、附着、摩擦等 方式发生效果(如物理遮盖祛斑美白、物理方式去角质和物理方式去黑头等)且在标签上明 确标识仅具物理作用的功效宣称,可免予公布产品功效宣称依据的摘要。

②仅具有保湿和护发功效的化妆品,可以通过文献资料调研、研究数据分析或者化妆品功效 宣称评价试验等方式进行功效宣称评价。

③具有抗皱、紧致、舒缓、控油、去角质、防断发和去屑功效,以及宣称温和(如无刺激) 或量化指标(如功效宣称保持时间、功效宣称相关统计数据等)的化妆品,应当通过化妆品 功效宣称评价试验方式,可以同时结合文献资料或研究数据分析结果,进行功效宣称评价。

④具有祛斑美白、防晒、防脱发、祛痘、滋养和修护功效的化妆品,应通过人体功效评价试 验方式进行功效宣称评价。具有祛斑美白、防晒和防脱发功效的化妆品,应当由化妆品注册 和备案检验机构按照强制性国家标准、技术规范的要求开展人体功效评价试验,并出具报告。

⑤进行特定宣称的化妆品(如宣称适用敏感皮肤、宣称无泪配方),应当通过人体功效评价 试验或消费者使用测试的方式进行功效宣称评价。通过宣称原料的功效进行产品功效宣称的, 应当开展文献资料调研、研究数据分析或者功效宣称评价试验证实原料具有宣称的功效,且 原料的功效宣称应当与产品的功效宣称具有充分的关联性。

1.2.2. 消费升级驱动下,个人护理消费量上浮空间较大

以彩妆市场为例,中国 2019 年人均彩妆产品消费金额约为 39 元,日本、韩国、美国分别为 421 元、321 元和 390 元。中国彩妆消费者年轻化、低线化特征显著,Euromonitor 数据表 明中国的彩妆市场尤其是二、三线以下城市与欧美市场相比,渗透率仍有提升空间。在消费 升级驱动下,线上化妆品市场增量明显,客单价持续走高。整体对标其他国家情况,我国化 妆品人均消费额仍处于较低水平,还有约 5 倍的发展空间。

1.2.3. 护肤品占中国化妆品市场比重最大,大众市场基数庞大,功能性护肤或成主流

护肤品是化妆品中的护肤用化妆品子类,主要具有清洁皮肤及补充皮肤养分等功能,主要包 括霜、护肤水、面膜、精华、乳液等。根据 Euromonitor 的分类,截至 2019 年,中国化妆 品市场中护肤品的占比最大,达到 1.16%,其次是护发、彩妆、口腔护理,分别占 11.91%、 11.55%和 9.68%。根据 Euromonitor 的统计数据显示,2019 年度,我国护肤品市场容量为 2,444.15 亿元,占化妆品整体市场 51.16%的份额。

高端市场高增长,大众市场基数庞大。化妆品市场可分为奢侈、高端和大众市场。其中,奢侈、高端市场是面向一二线城市具有高消费水平的人群,据 Euromonitor 统计,2019 年市高 端化妆品市场规模为 1,517.9 亿元,占比 31.77%的市场份额。大众市场主要针对低线城市 (除一二线城市以外)的中产人群。虽然大众市场的化妆品产品单价比较低,但由于消费者 的基数较大,2019 年市场规模高达 2,769.8 亿元,占据 57.98%的市场份额,成为我国最重 要的化妆品市场。在成长速度上看,高端市场规模增长得较快。2014-2019 年,高端市场复 合增速为 16.98%,大众市场的复合增速约 4.90%。

具有针对性功效的功能性护肤产品成为趋势,整体市场规模持续攀升。天猫数据显示,81% 的消费者较为关注自身的肌肤健康;丁香医生数据显示,皮肤状态不好位列国民健康困扰 Top2,尤其是肤色暗沉/蜡黄、毛孔粗大、出油、皮肤干燥等肌肤问题。消费者倾向于利用 功能性护肤品有针对性、高效地解决多种肌肤问题,美白提亮、收缩毛孔、紧致抗老、抗氧 化等进阶功效更加受到消费者青睐。

“成分党”圈层不断扩大,医研共创的功能性护肤品是国产品牌未来方向。Clean Beauty 主 打无添加和天然有机产品,拒绝有害物质、支持零伤害,以“洁净护肤”概念成为流行趋势。 根据 Euromonitor 数据统计,2012 年以来中国皮肤学级产品规模总体呈上升趋势,2019 年 中国皮肤学级产品规模为 135.5 亿元,2016-2019 年中国皮肤学级护肤品增速 CAGR 为 25.7%,远超护肤品整体增速 CAGR 12.9%。

根据艾瑞咨询数据,成分与功效、性价比和品牌保障是美妆护肤消费者最关注的三大因素, 尤其是敏感肌消费者,六成以上要求天然成分。国内“原料桶”代表品牌 Home Facial Pro 在 2018 年品牌即进入天猫美妆销售前十名、全年销售规模破十亿;诺斯贝尔作为国内 Clean Beauty 方面技术比较成熟的企业,很早就建立了相关的技术和加工,具有长期发展前景。

1.2.4. “彩妆”产品前景广阔,男性颜值经济或成未来新势力

个人护理市场消费中护肤品消费占大半,彩妆市场潜力较大。女性消费者依旧是彩妆消费主 力军,其中 40% 以化妆视做为自我个性和情绪的表达。在“个性彩妆”产品中,唇釉、口 红发展较为成熟,而眼线品类消费增速最高约 35%。根据 Euromonitor 数据,2016 年到 2019 年,护肤品消费占个人护理消费比例从 50.6%增至 52.4%,增长率从 6.6%升至 13.3%并预 计在 2023 年达到 14.7%。彩妆消费占个人护理消费比例从 2016 年的 8.3%涨至 2019 年的 12%,增长率从 11.4%增长到 25.3%并预计在 2023 年实现 27.4%。目前国货护肤品牌绝大 多数分布在中高端、大众化梯度,部分品牌开始进军“抗衰”高端市场。

国外男士彩妆市场发展较早,出于男模的秀场需求,男士彩妆品牌的发展最早源于时尚圈。 法国时装设计师 Jean Paul Gaultier 旗下品牌率于 2003 年率先推出男士彩妆产品,此后,设 计师品牌 Tom Ford、Marc Jacobs 等陆续推出男士彩妆产品,DIOR 也以秀场为灵感推出无 性别彩妆系列 DIOR BACKSTAGE。

CBNData 数据显示,大众对男性化妆的包容度不断改善,超 6 成人士认可男性化妆。男性 的线上化妆消费规模逐年增加,从彩妆消费人群规模复合增长率来看,男性消费者已超过女 性消费者。据天猫数据,男士彩妆、男士身体护理有超过三位数的增长, 是男士品类的 2- 3 倍;2020 年双 11, 男士进口彩妆商品备货同比增长 30 倍。

艾媒咨询数据显示,2019 年中国男性美容零售规模达 158.9 亿元,有望在 2020 年达到 167.2 亿元。目前男性对于自身颜值提升的意识不断增强,个护消费者需求圈层化明显,成分与功 效、性价比和品牌保障是最关注的三大因素。

1.2.5. 头发及身体护理产业规模不断扩大,中高端产品需求旺盛

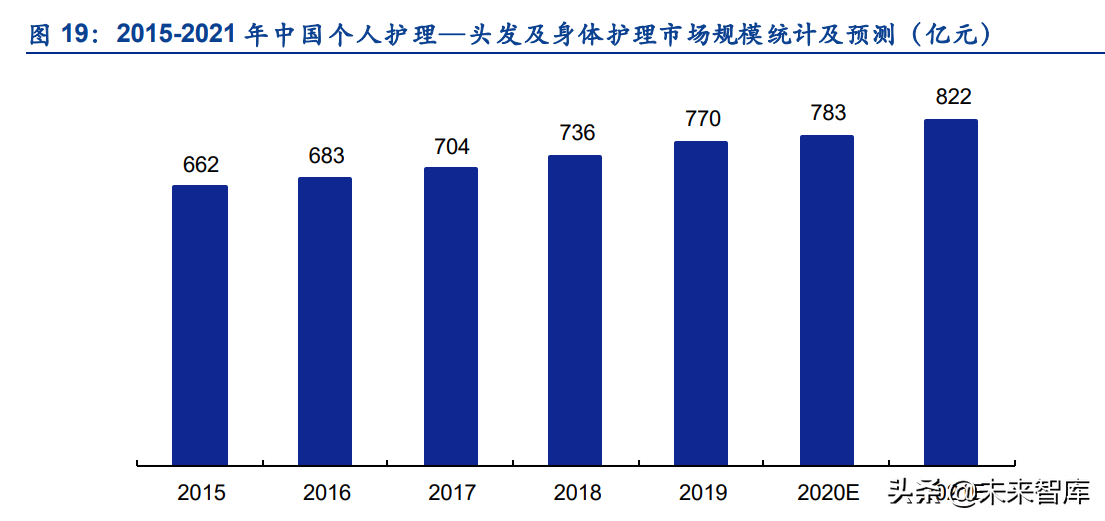

“颜值经济”的兴起,个护消费者追逐从头到脚的精致细节。可支配收入提高使国民消费升 级,社交媒体的频繁市场教育及日韩流行文化的输入推高了消费者对头发及身体护理产品的 需求。根据中商产业研究院数据,中国头发和身体护理市场零售额从 2015 年的 662 亿元上 升到 2019 年 770 亿元,并将于 2021 年达到 822 亿元。

消费者对中高端头发与身体护理产品的需求旺盛。头发护理产品的消费需求主要集中在防脱 生发和香氛洗护两个方向,而身体护理消费者更关注颈部去皱和手足保湿去角质的功效性产 品。电子商务的普及催生“宅经济”,带动新型消费模式加快发展,艾媒咨询数据显示,中 国网民网购的商品类别中,洗护用品的购买比例最高达到了 40.8%。

2. 化妆品产业链细化,ODM 处于产业链中上游环节

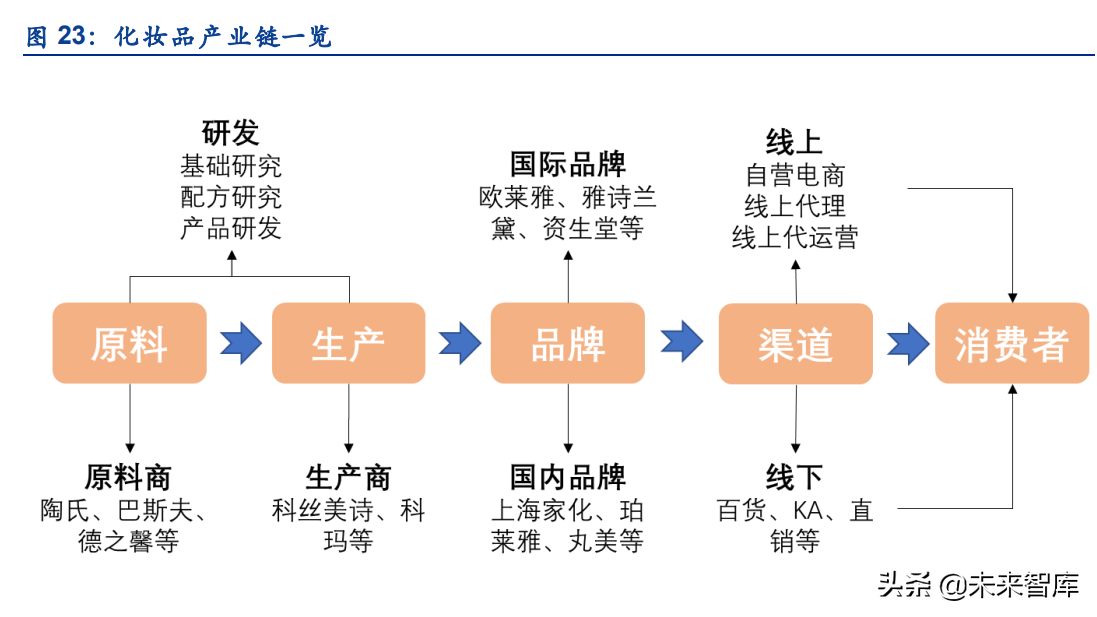

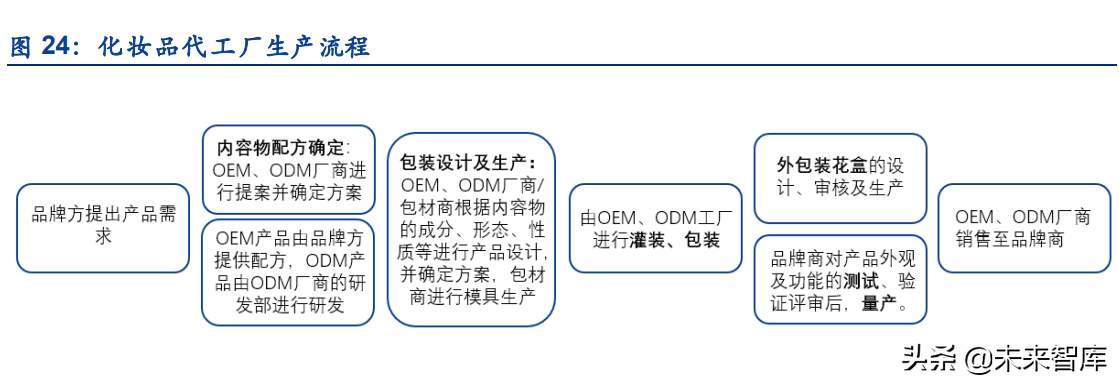

化妆品产业链大致分为原料供应、生产制造、品牌、营销、渠道等环节。生产制造分为内容 物和外包装的生产商,内容物的生产根据不同的运营主体背景,可分为专业的 OEM/ODM 厂 商和品牌自建厂商;外包装生产商包括包材生产商以及花盒生产商,化妆品包材生产同样有 外包和自产两种模式。目前化妆品 ODM 发展逐渐成熟,国内不乏能够提供一体化生产的 OEM/ODM 厂商,比如伊斯佳、芭薇股份。

2.1. 化妆品产业链分为原料供应、生产制造、品牌、营销、渠道等环节

生产制造环节又包括内容物、 包材及外包装花盒的生产和最后的终端产品的产出。

内容物的生产环节:

(1)若品牌方给出产品配方,品牌自建工厂或 OEM/ODM 厂商先向品牌方认可的原料 供应商采购,再进行加工生产,当品牌方客户有个性化产品的需求时,品牌商也会作为 原料供应商向代工厂提供芳香剂、包材等。

(2)品牌方要求的 ODM 产品,ODM 厂商根据客户的需求进行产品配方的研发,在其 审核通过后进行生产。国际大牌外包生产,不外包研发。化妆品内容物的研发一般包括 活性成分的研究、活性成分的搭配、配方体系的研究、真人临床实测等步骤,而 ODM 厂商大多没有基础研究和核心成分的深耕,更多的是不同成分的组合搭配、新成分的运 用等偏后期的研究。因此国际大牌的化妆品代工厂一般只负责生产,原材料的选择以及 配方都由品牌方决定。

包材和花盒的生产环节可分为外包和自产两种模式。包材外包生产增加了工序,却降低 了成本。由于一些化妆品包装的配件较多,相比由一家厂商生产全部配件的成本,寻找 各部件的专业厂家生产的成本却更低,因此部分外包装生产商会将生产业务外包,而只 负责研发设计与销售,根据包材的不同类型,比如塑料瓶、玻璃瓶、软管等,选择不同 的上游包材制造代工厂,包括设备工厂、外处理加工厂、塑料厂、电镀厂、喷沙厂、玻 璃厂、喷涂印刷厂等。花盒的生产主要是纸箱厂、印刷厂的配合。

终端产品的产出环节,内容物制造商在采购包材、原材料以及加工生产后,需要进行最 后灌装、包装的工作,终端产品由代工厂产出的情况下,品牌商和 OEM/ODM 代工厂按 照代工厂承担的原材料成本、加工费成本为基础并考虑其合理利润加成协商确定采购成 品的价格。

2.2. 产业链中品牌方攫取大部分价值,本土企业毛利率表现亮眼

2.2.1. 上游原料供应商毛利率约 25%-35%

内容物原料供应商以巴斯夫和国内科思股份、华熙生物为例,其化妆品活性成分业务毛利率 约 25%-35%。

2.2.2. 中游化妆品代工厂制造商及塑料包装制造商毛利率为 10%-45%

生产制造环节毛利率为 10%-45%,代工厂的毛利率在全产业链上相对低于品牌方。以诺斯 贝尔、科丝美诗、芭薇股份、伊斯佳为例,国内代工厂化妆品业务的毛利率均在 20%-45% 之间,而国际知名的代工企业科丝美诗的毛利率不到 15%。

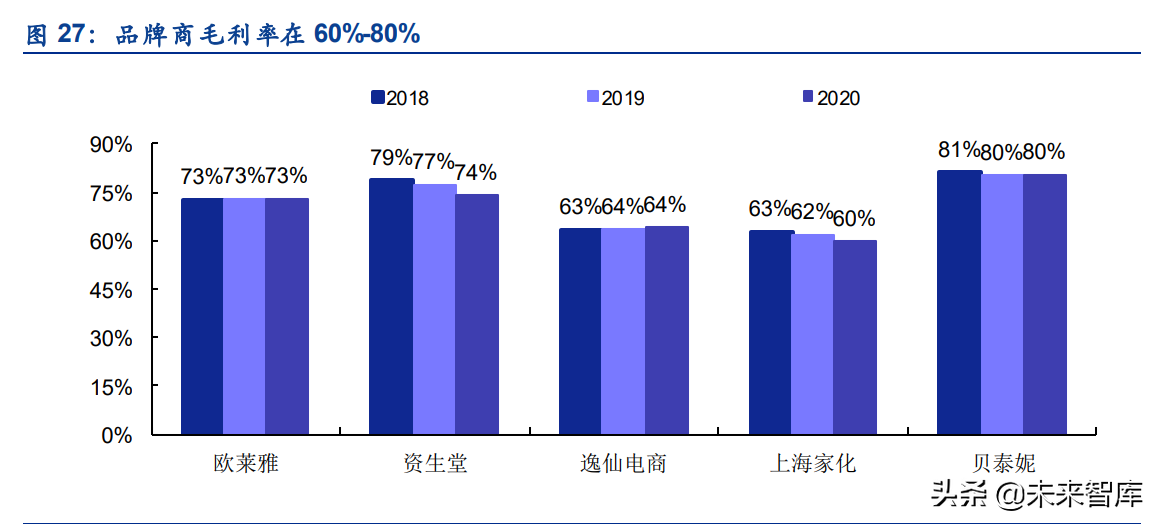

2.2.3. 下游品牌商及渠道商毛利率在 60%-80%左右

品牌商毛利率水平全产业链最高,在 60%-80%左右。以欧莱雅、资生堂、逸仙电商、上海 家化、贝泰妮的为例,其毛利率在 60%-80%之间。

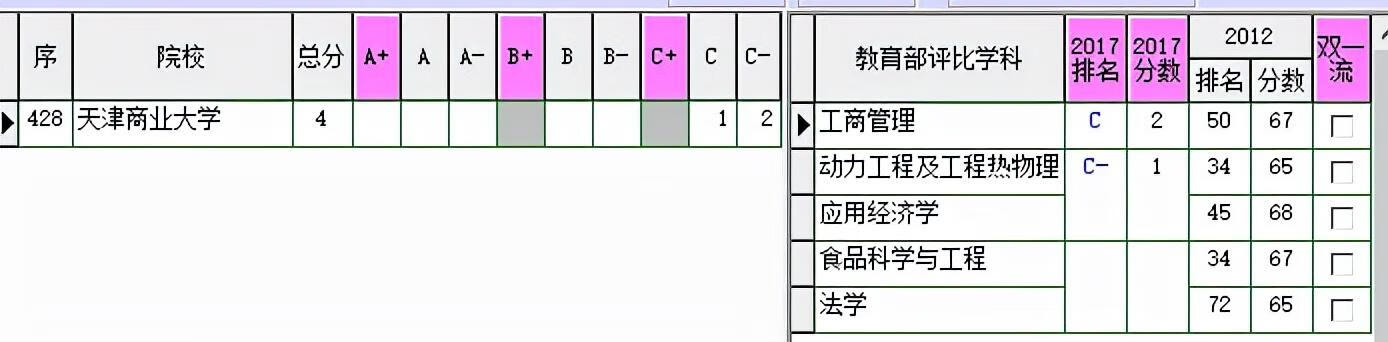

3. 国产代工厂崛起,行业集中度逐渐提高

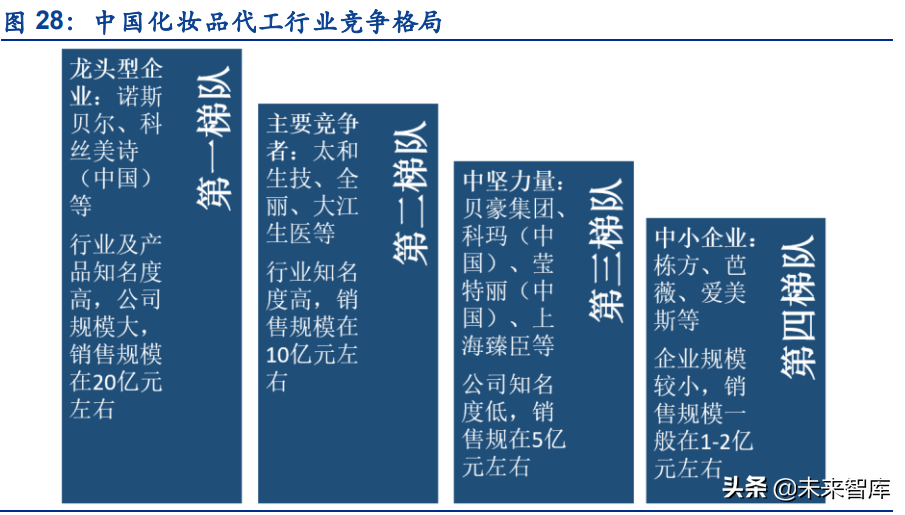

国内化妆品代工行业市场集中度仍有较大提升空间。国内化妆品代工企业的营收普遍在 20 亿元以下。根据营收可将我国化妆品代工企 业划分为四个梯队:

第一梯队为龙头型企业,以主要加工护肤品的诺斯贝尔及主要加工彩妆的科丝美诗(中国) 为代表,销售规模在 20 亿元左右,企业规模较大;诺斯贝尔 2019 年营收为 21.8 亿元,远 低于科丝美诗(韩国)的 78.9 亿和科玛(韩国)的 91.4 亿;

第二梯队为行业内主要竞争者,太和生技、全丽、大江生医等,销售规模在 10 亿元左右;

第三梯队为行业中坚力量:贝豪集团、科玛(中国)、莹特丽(中国)、上海臻臣等销售在 5 亿元左右;

第四梯队为新秀:伊斯佳、芭薇、爱美斯等,公司规模在 1-2 亿元左右,随着行业监管加强, 化妆品生产将逐步向具有严格质量控制、符合环保标准的自主品牌及规模较大的 OEM/ODM 企业集中。

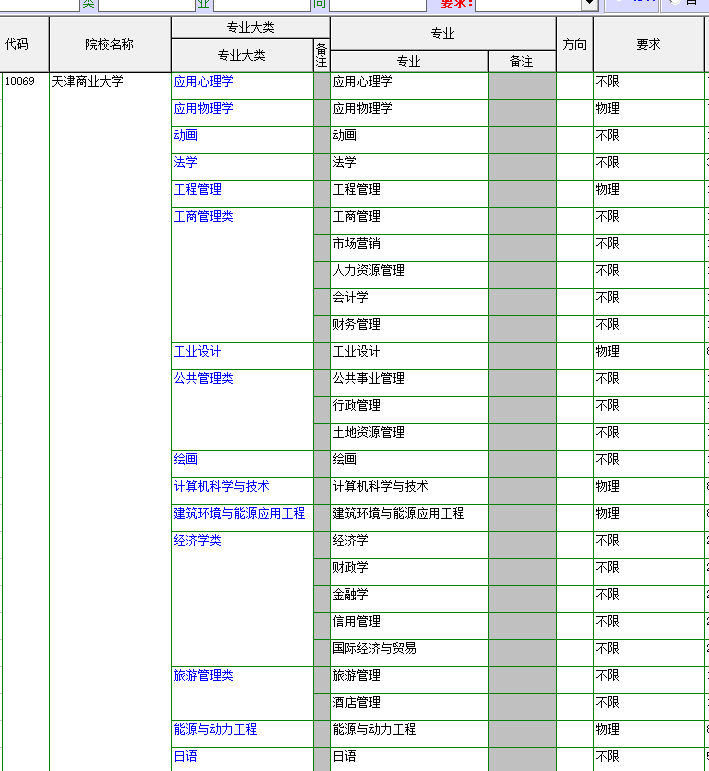

3.1. 伊斯佳:专业线品牌与 ODM 业务并举,洗护与护肤齐发展

珠海伊斯佳科技股份有限公司(以下简称伊斯佳股份)成立于 2003 年,总部位于珠海,是 一家集化妆品研发、生产、销售为一体的综合性公司,主要业务板块分为自主品牌运营与 ODM(Original Design Manufacturer)、OEM(Original Brand Manufacturer)生产服务, 是中国轻工业化妆品行业十强企业。生产模式上,伊斯佳采取自主生产与外协生产相结合的 模式,其中自主生产为主,外协生产为辅,公司主要产品的核心生产环节都由自主生产完成。

伊斯佳以智能制造为核心竞争力,致力于化妆品的研发、生产及销售,专注皮肤检测、功效 护理、验证技术和定制服务等领域,以生物技术及数据为驱动,向消费者及品牌方提供面部、 头皮头发的功效护理解决方案。旗下拥有“伊斯佳”、“现代经典”、“BS”、“甄沐”等自主品 牌,同时为多家知名化妆品公司和日化品牌提供产品策划和定制生产服务。公司的产品按客 户群体和产品用途的不同可分为护肤产品、洗护产品。

3.1.1. 护肤品:自主品牌用于专业美容院线,

伊斯佳自主品牌的护肤产品主要用于专业美容院线,是国内最早从事专业线化妆品产品研发 的企业之一,其专业线产品销售网络覆盖全国 29 个省市,品牌涵盖三大主线品牌:伊斯佳、 现代经典、BS(BeautySure),以及三大副线品牌:蔻伶、汉娉莎、优妮卡。自主品牌的专 业线产品包括霜、护肤水、面膜、精华、乳液等护肤品类产品。根据产品核心功效如美白、 保湿、祛斑、祛痘、抗衰等功能的差别,组合成不同的套盒推出,每年根据最新的消费趋势 及研发成果对套盒产品进行迭代更新。

大客户定制品牌护肤品方面,公司为众多化妆品品牌企业、化妆品代理商等客户提供专业的 化妆品委托代工生产服务及化妆品品牌和产品的整体解决方案。委托代工生产服务主要是根 据客户要求的品类、规格、功能和质量,设计产品配方和包装并进行生产,产品通常贴客户 商标进行销售的 ODM 为主。

针对 ODM 业务,伊斯佳还具备完备的研发与检测团队,拥有由市场策划部、业务部、产品 法规部、产品开发部、研发部和生产部等组成的完整产品开发链,可以提供完整的产品开发 方案与成品,与当下“新锐品牌+知名原料商+完整研产能力代工厂+社媒营销”的化妆品品 牌快速成长模式相适应。主要客户包括:名创优品、御泥坊、娇兰佳人、阿芙、植物医生等 知名品牌。

3.1.2. 洗护产品:头部洗护产品知名度高

伊斯佳以“打造精致的洗浴文化”、“头疗发疗解决方案”为理念打造个人洗护产品,深入研 究头皮头发问题的机理结构,探寻脱发、油头等头皮头发问题的解决方案,根据天然物质活 性成分与多肽药物的研发分析寻找头皮、头发日常养护方法,研发出包括洗发水、护发精油、 护发素、沐浴露等在内的洗护产品。

洗护产品自主品牌为甄沐,产品包括洗发水、沐浴露、头皮精华液、护发素等。

大客户定制品牌洗护产品方面,持续的头部洗护产品研发投入,及对品质的精益求精,伊斯 佳的头部洗护产品在业内具备一定影响力。公司洗护产品 ODM 代工服务客户包括华熙生物、 史云逊健发中心、康牌等知名公司。

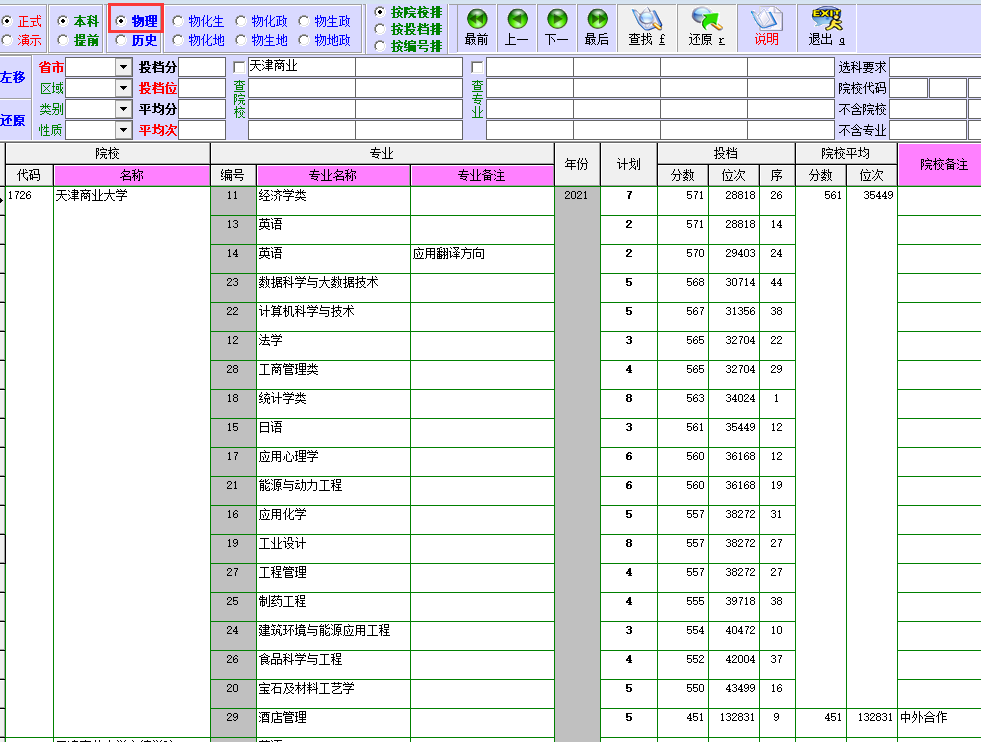

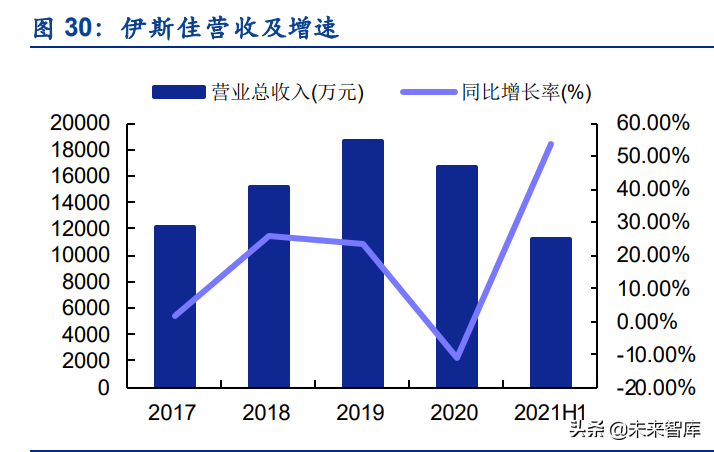

3.1.3. 业绩表现:2020 年营业收入 3.13 亿元,2021H1 营收同比增长 42.61%

营收方面:

2018 年-2020 年,公司营业收入分别为 1.52 亿元、1.87 亿元和 1.67 亿元,其中 2019 年度 主要是加大了大客户定制业务的市场开发力度。2020 年度,公司营业收入较 2019 年减少, 主要系受疫情影响自主品牌业务及大客户定制业务销售规模有所下降,2020 年度公司自主 品牌产品营业收入同比减少 1178.93 万元,大客户定制业务同比减少 870 万元所致。 2018-2020 年公司实现净利润 1,589.61 万元、3,163.97 万元、2,141.76 万元。

2021H1 实现营业收入 1.12 亿元,同比增长 53.66%,主要由于公司从新冠肺炎的影响中逐 渐复苏,加大了开发新客户的力度及新渠道的拓展,使营业收入比上年同期有较大幅提升。

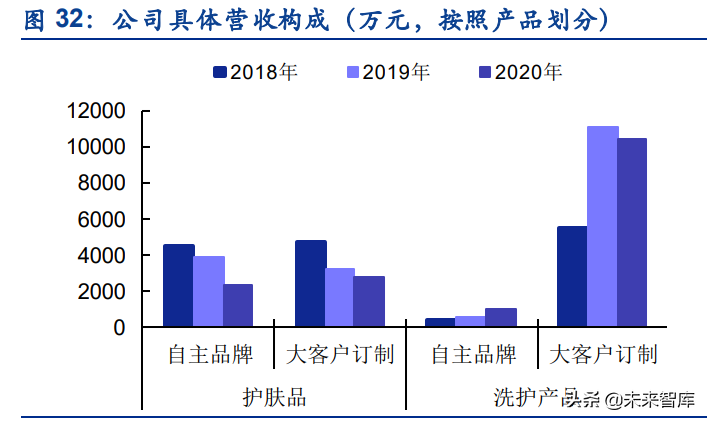

产品按照功能来划分包括护肤品和洗护产品两类,洗护产品提升至近 70%。2018 年、2019 年和 2020 年,护肤品的收入分别为 9,112.40 万元、7,047.21 万元、5,089.45 万元,占主营 业务收入的比例分别为 60.97%、37.86%、30.72%;洗护产品的收入分别为 5,833.12 万元、 11,566.36 万元、11,475.13 万元,占主营业务收入的比例分别为 39.03%、62.14%、69.28%。 2019 年洗护产品同比增幅为 98.29%,主要系公司增加了定制品牌客户的开发力度,定制品 牌客户洗护产品订单量增加从而使得洗护产品收入大幅增长。

按照品牌所有权归属来划分,公司产品主要有定制品牌产品、自主品牌产品,来自定制品牌 的收入约占主营业务收入的 70.00%-80.00%,自主品牌收入大约占主营业务收入的 20.00%-30.00%。大客户定制品牌业务,即公司为化妆品或快消品牌公司提供 ODM 代工服 务。自主品牌涵盖三大主线品牌为伊斯佳、现代经典、BS(BeautySure),三大副线品牌为 蔻伶、汉娉莎、优妮卡。同时,甄沐为公司开发的专门进行线上销售的洗护品牌。

毛利率方面:

毛利率保持在 40-50%左右,大客户定制产品毛利率稳步提升。2018 年、2019 年和 2020 年,公司毛利率分别为 43.97%、47.82%和 44.06%,综合毛利率较为稳定。其中,大客户 定制产品毛利率分别为 29.36%、40.47%及 37.86%,定制产品毛利率稳步提升主要系调整 了定制品牌客户结构,降低了毛利率较低的产品订单规模。自主品牌的护肤品及洗护产品的 毛利率均维持在 70%左右,相对稳定。2020 年因疫情影响,产能利用率不足,导致毛利率 略有下降。

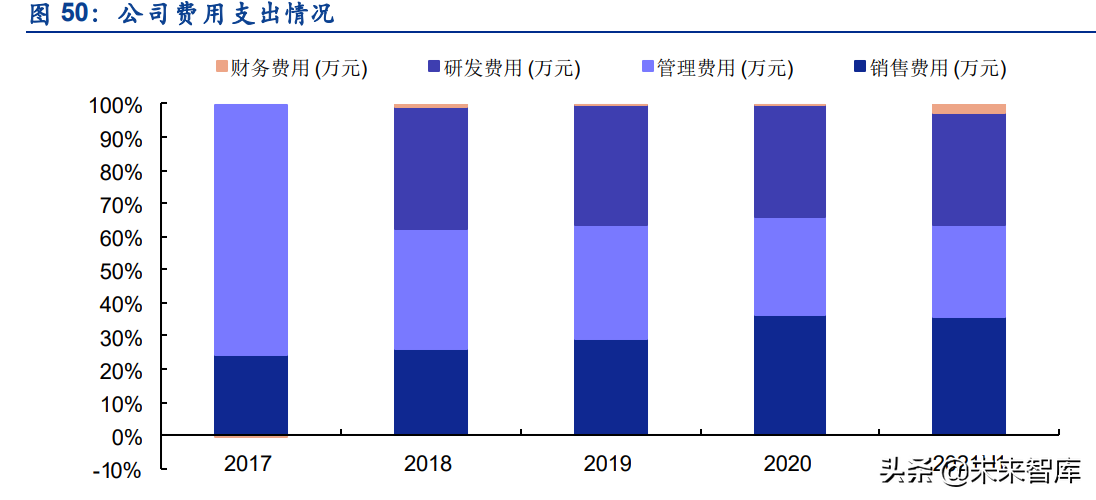

费用方面:

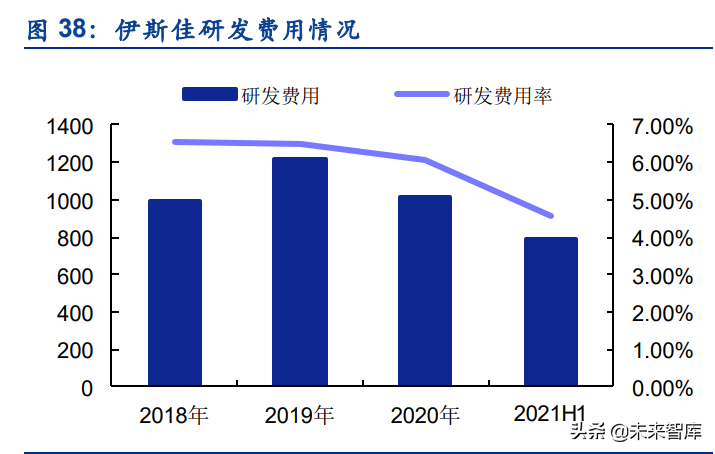

销售费用率稳步下行、研发费用率在 6%左右,伊斯佳每年保持 10%以上净利率。公司销售 费用主要由职工薪酬、服务费、广告宣传费及会议费构成,管理费用主要由职工薪酬、咨询 费、折旧与摊销及租赁费构成,研发费用主要由职工薪酬、直接投入费用及折旧与摊销构成。 2018 年至 2021 年 1-6 月期间,发行人研发费用占营业收入的比例分别为 6.55%、6.50%、 6.08%和 4.54%,高于同行业水平。

研发方面:

公司注重研发投入,截至 2021H1 共有研发人员 54 人,占公司员工总人数的 10.42%。公司 的研发检测中心被中国合格评定国家认可委员会认定为 CNAS 实验室,公司的工程技术中心 被认定为珠海市重点企业技术中心、广东省省级企业技术中心、广东省天然抗衰功效型化妆 品工程技术研究中心、以及珠海市化妆品个性化智能制造工程技术研究开发中心。公司“基

于大规模个性化定制的化妆品智能工厂建设”项目被工信部和财政部认定为“化妆品个性化 定制的智能生产建设项目新模式示范基地”。

公司以自主研发为主、委外研发为辅,以市场需求为导向,依托多品牌运营优势,对自主品 牌、ODM 美容化妆品的功能配方进行研发,对生产过程中的工艺技术进行优化,对配套包 装进行创意设计。

截至 2021H1,公司拥有 45 项专利权,其中 17 项发明专利、16 项实用新型专利和 12 项外 观设计专利。经过近二十年的发展,公司的技术研发水平不断提升,自主创新能力不断增强, 技术研发已经成为公司的核心竞争优势之一。

3.2. 芭薇股份:集策划、设计、研发、生产、品控、检测备案一体的服务

芭薇股份从事化妆品的专业策划、研发、制造、检测和销售业务,采用“接单生产”、“以销 定产、以销定采”、“对通用原材料适当备货”的经营模式,不断探索美丽与健康的大消费领 域,专注于国际化高端生物科技方面的研发。自成立以来,芭薇股份取得了 GMPC、ISO22716 等一系列化妆品生产规范认证,并在 2019 年通过了屈臣氏、迪士尼、联合利华审厂,子公 司悠质检测于 2020 年获得 CMA 检验资质认定、CNAS 国家实验室认可以及非特备案检验 机构资质,成为国内化妆品行业稀有的“三证”独立第三方检测机构。

3.2.1. 主营业务:丰富的个人护理产品品类 + 专业的检测服务

芭薇股份专注于化妆品的专业策划、研发、制造、检测和销售业务,拥有完整的个人护理品 与丰富的产品品类,产品覆盖日化线、专业线、电子商务、微商、电视购物、直销、网红直 播等主流渠道。品牌客户包括:联合利华、梵蜜琳、拉芳家化、HBN、娇兰佳人、仁和匠心、 朵拉朵尚等。同时还致力于为品牌客户及行业提供更为专业的技术服务,进而打造化妆品全 产业链服务。全资子公司广东悠质检测技术有限公司于 2020 年 5 月获得 CMA 检验资质认 定、CNAS 国家实验室认可以及非特备案检验机构资质,在 2021 年初,再获消字号产品 CMA 检验资质认证。

按产品类别,主要可以分为膏霜产品、面膜产品、个护产品及其他(其他主要是子公司提供 的检测服务)。

客户优势:品牌客户超过 1000 个。芭薇股份坚持以品质为出发点,因此公司的客户池持续 壮大,品牌客户超过 1000 个,其中包括:联合利华、韩国谜尚、丸美股份、拉芳家化、梵 蜜琳、HBN、娇兰佳人、阿芙精油、凌博士、仁和匠心、朵拉朵尚等。

同时,公司还通过参加国际或国内有广泛影响力的行业展会、参与行业协会技术研讨会等, 向下游客户集中展示公司的主流产品和新产品,以保证公司在行业内知名度和影响力,起到 稳定客户的作用。

子公司悠质检测获得 CMA 中国计量认证资质、CNAS 实验室认可、非特备案检验机构资质, 建立了化妆品感观评价实验室、人体功效评价实验室、动物替代实验室、微生物研究,化妆 品禁限用物质检测室等,同时具备一支专业精良的化妆品备案及法规团队。业务范围包括: 功效测试、安全检查、常规检查、感官评价、非特备案及法规咨询。

检测项目包括:

1) 国产非特殊用途化妆品备案检验(微生物检验、理化检验)。

2) 常规测试:化妆水、卸妆油(液、乳、膏、霜),去角质啫喱,发用啫喱,发用啫喱(水), 发蜡,唇彩、唇油,唇膏,护发素,护肤乳液,护肤啫喱,按摩基础油、按摩油,按摩精 油,沐浴剂,洗发液、洗发膏,洗手液,洗面奶 , 洗面膏,润唇膏,润肤油,润肤膏霜, 面膜等。

3) 化妆品防腐挑战测试,抑菌实验,化妆品功效测试,安全性测试、感观评价。

3.2.2. 业绩表现:2020 年营业收入 3.13 亿元,2021H1 营收同比增长 42.61%

营收方面:

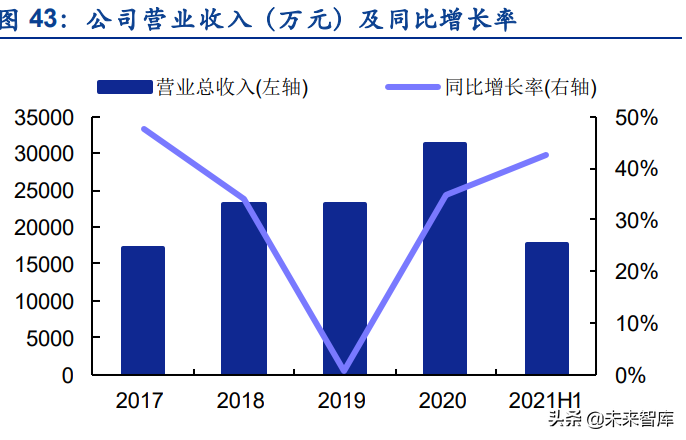

2018-2020 年,公司主营业务收入分别为 23055.98 万元、23212.99 万元、31294.10 万元, 2018-2020 年复合增长率达 22.02%。2020 年,公司主要品牌客户销量稳定,同时新增优质 合作大品牌客户,千万级客户增加至 11 家,因此所有产品品类销售额全线增长,同时,公 司海外护肤品订单实现突破,海外营业收入达到 3,667,954.31 元。

2021H1,公司实现营业收入 17770.48 万元,同比增长 42.61%,主要原因包括:与联合利 华合作产品带动个护类产品销量增长为 1470 万,增幅为 313.72%;由于合作客户销量增长 以及新增客户带来额外的增量使膏霜类产品销量增长为 3632 万,增幅 39.57%。

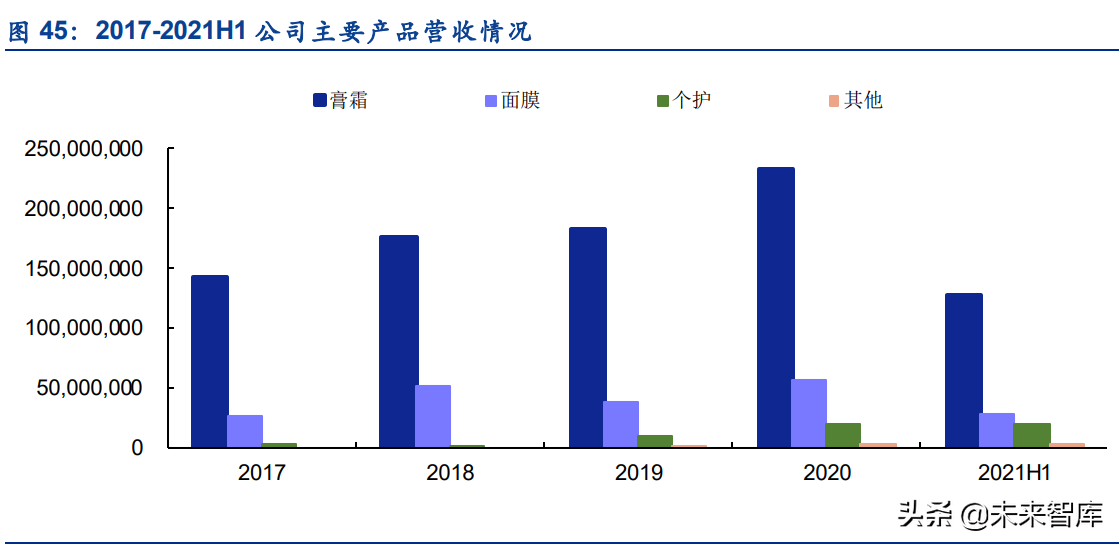

公司的主要产品可以分为膏霜产品、面膜产品、个护产品及其他(其他主要是子公司提供的 检测服务)。膏霜产品占营收比重最大,其次是面膜,个护及其他占比较低。

2021 年上半年,膏霜类收入增速平稳,较上年同期增长 39.57%;面膜类收入与上年同期几 乎持平,增幅为 1.54%;个护类收入增速较大,增长达 313.72%,主要由于联合利华产品销 量拉动;其他业务主要为护肤品检测收入,同比增长 195.11%。

毛利率方面:

2021 上半年,公司毛利率为 28.38%,较去年下降 4.38 个百分点。按产品细分品类来看, 膏霜类毛利率为 27.13%,同比下降 3.15 个百分点;面膜类毛利率为 35.97%,降幅较大, 同比下降 7.44 个百分点;个护类毛利率 17.24%,同比上升 1.02 个百分点;其他类毛利率 94.41%,上涨 45.36 个百分点。

主要原因为:2020 年因疫情减免 2-6 月社保费用,2021 年恢复社保费用的正常缴纳,制造 部社保费用增长 224 万,进而使毛利下降 1.3 个百分点;同时,江高新厂投厂,提前大量 招募及培训生产员工,在此期间并无有效产能,及新厂试生产期间效率较低,因此降低了上 半年毛利率。而其他类的毛利率大幅提升,主要是因为子公司广东悠质检测技术有限公司于 2020 年 5 月取得 CMA 资质,外包检测成本替代为研发费用的内部检测人员费用。

费用方面:

从整体来看 2021 年上半年公司销售费用与研发费用占比接近,反映出公司高度重视研 发投入,研发端的高投入也将持续提升公司核心竞争力。2018-2021H1 研发费用分别为 2062.76 万元 、2254.33 万元、2354.66 万元和 1252.90 万元。

1) 2021 年上半年,公司销售费用为 13,208,931.06 元,同比上涨 35.63%,略低于收入增 幅。主要费用项目为销售人员工资及业务奖金,市场部、客户服部人员费用。

2) 2021 年上半年,公司管理费用为 10,525,648.40 元,同比增长 8.55%,远低于收入增 幅,主要由于销售及生产规模加大,固定费用得以摊薄。

3) 2021 年上半年,公司财务费用为 978,443.51 元,较去年增长 1,231,085.44 元。主要 原因是,江高新厂建设专项贷款利息记入财务费用;新增品牌客户和现有重点客户销量 增长导致信用额度增长;营运资金需求增加,短期贷款增长,利息费用增加;以及今年 较去年同期少收到政府贷款贴息补助 54.8 万。

4) 2021 年上半年,公司研发费用为 12,529,029.30 元,同比上升 12.40%。主要用于研 发人员工资、研发材料、研发设备折旧费。

研发方面:

专利方面:2021H1,芭薇股份共新增 22 项授权发明专利。公司目前拥有已授权的专利 合计 86 项,其中发明专利 72 项,可广泛应用于化妆品制造工艺与化妆品配方等方面; 外观专利 12 项,实用新型专利 2 项。已申请并受理专利 144 项,其中初审合格公示 阶段专利 143 项。

行业标准方面:截至 2021H1,公司有 6 项化妆品团体标准立项,5 项化妆品团体标准参与 编写。截止期末,公司共参与 5 项化妆品国家标准编写,其中已发布并实施 3 项;共参与 25 项化妆品团体标准编写,其中已发布并实施 12 项。

合作研发方面:

1. 2015 年与中国化妆品研究中心、北京工商大学成立联合实验室。

2. 曾与日本株式会社 S−センス(S-sence)创始人梁木利男达成战略合作,共同致力于化 妆品基础研究、原料及配方创新,实现最优资源与最新技术共享。

3. 曾与原资生堂资深专家德•江渡达成战略合作,共同致力于化妆品基础研究、原料及配方 创新,实现最优资源与最新技术共享。

4. 与法国 Cosmet’innov 合作,该机构是最早致力于中国市场产品和配方研究的法国企业。 其创始人托尼 Deconick 曾与多个品牌和实验室合作(如 Nuturacos,Folitene 和 CIDC 公司等),该机构拥有极其强大的研发团队,原纪梵希研发总监 Christian DAMPEIROU 克里斯蒂安-谭贝鲁先生也在其团队之列。

5. 聘请嶋田忠洋先生(Tadahiro Shimada)为特约研发顾问。嶋田忠洋先生从事化妆品配方 开发 40 余年,致力于化妆品工程研究、技术开发和生产,在日本拥有 16 项技术专利。

资质方面:

公司通过国内外资质认证、生产许可及品牌客户的审厂认证。自公司成立以来,先后通过了 GMPC、ISO22716、ISO9001、ISO14001 认证;妆字号、械字号、消字号生产许可;欧盟 CE、美国 FDA 认证;迪士尼、联合利华、屈臣氏审厂认证。

子公司广东悠质检测技术有限公司也获得了 CMA 中国计量认证资质、CNAS 实验室认可、 非特备案检验机构资质,进而建立了化妆品感观评价实验室、人体功效评价实验室、动物替 代实验室、微生物研究,化妆品禁限用物质检测室等,同时具备一支专业精良的化妆品备案 及法规团队,为化妆品行业提供更专业、更全面、更优质的检测及法规备案等服务。

通过 CMA 中国计量认证资质,可以向社会出具具有证明作用的数据和结果,检验项目 包括化妆品的 4 大类型(化妆品、化学原料、洗涤消杀类产品、以及香精香料)的 25 个产品类目的 416 个检测项目的检验。国产非特资质认可范围内的理化和微生物检验项 目包含在内。

通过 CNAS 中国合格评定国家认可委员会认可,并融入全球 54 个实验室认可机构的国 际互认体系,可在认可的范围内使用 CNAS 国家实验室认可标志和 ILAC 国际互认联合 标志,检测范围包括 21 个产品类目,156 个项检测项目。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请通知我们,一经查实,本站将立刻删除。